Darowizny 2023 – informacje w CIT-8

Darowizna otrzymana przez podatnika CIT (osobę prawną – np. z o.o., stowarzyszenie) na cele wskazane w ustawach podatkowych – czyli darowizna obniżająca dochód u darczyńcy, powoduje określone konsekwencje w deklaracji CIT-8 zarówno u darczyńcy, jak i obdarowanego.

Odliczeniami, jakie w 2023 r. można przekazywać i odliczać w deklaracji CIT są:

- darowizny przekazane na cele pożytku publicznego

- darowizny na cele kultu religijnego

- darowizny przekazane na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2022 w najnowszej wersji (v1-2)

e-Sprawozdania finansowe w najnowszej wersji (v1-2) i e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup, w którym znajdziesz także e-deklaracje CIT oraz inne druki, formularzy oraz wzorów pism i umów, związane z zamknięciem roku podatkowego. CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Podmiot otrzymujący darowiznę – obowiązki informacyjne

|

Jeżeli składam CIT-8, to muszę: W CIT-8 wyodrębnić z przychodów kwotę ogółem otrzymanych darowizn ze wskazaniem celu przeznaczenia zgodnie:

|

Jeżeli nie składam zeznania CIT-8: Przekazać urzędowi skarbowemu informacje o kwocie ogółem otrzymanych darowizn ze wskazaniem celu jej przeznaczenia zgodnie ze sferą działalności pożytku publicznego, a także celu kultu religijnego wraz z wyszczególnieniem darowizn pochodzących od osób prawnych z podaniem nazwy i adresu darczyńcy, jeżeli jednorazowa kwota darowizny przekracza 15.000 zł lub jeżeli suma wszystkich darowizn otrzymanych w danym roku podatkowym od jednego darczyńcy przekracza 35.000 zł; |

| Udostępnić do publicznej wiadomości, poprzez publikacje w Internecie, środkach masowego przekazu lub wyłożenie dla zainteresowanych w pomieszczeniach ogólnie dostępnych, informacje, wskazane powyżej, i w formie pisemnej zawiadomić o tym właściwego naczelnika urzędu skarbowego. Z obowiązku tego zwolnione są podmioty, których dochód za dany rok podatkowy nie przekracza kwoty 20.000 zł. | Udostępnić do publicznej wiadomości, poprzez publikacje w Internecie, środkach masowego przekazu lub wyłożenie dla zainteresowanych w pomieszczeniach ogólnie dostępnych, informacje, o których mowa w pkt 1, i w formie pisemnej zawiadomić o tym właściwego naczelnika urzędu skarbowego. Z obowiązku tego zwolnione są podmioty, których dochód za dany rok podatkowy nie przekracza kwoty 20.000 zł. |

Podmiot przekazujący darowiznę – dla uzyskania prawa odliczenia od dochodu kwoty darowizny

|

Wskazuje w CIT-8/O:

|

Posiadam dokumenty:

|

Limity i wyłączenia

Podatnicy podatku dochodowego od osób prawnych mają prawo do odliczenia od dochodu darowizn przekazanych zarówno w formie rzeczowej jak i pieniężnej. Odliczenie w danym roku nie może przekroczyć 10% uzyskanego dochodu. Limit ten dotyczy łącznie wszystkich darowizn podlegających odliczeniu, co oznacza, iż dokonując jego obliczenia należy zsumować wartość wszystkich przekazanych darowizn (na cele charytatywne, religijne, kształcenia zawodowego) i porównać z wartością dochodu.

W przypadku darowizn przekazanych od dnia 1 kwietnia 2021 r. do końca miesiąca, w którym odwołano stan epidemii ogłoszony z powodu COVID-19 - odliczeniu podlega kwota odpowiadająca wartości darowizny. Nie wlicza się się jej do limitu 10% dochodu.

Uwaga! W każdym z wymienionych przypadków odliczeniu nie podlegają darowizny przekazane na rzecz:

- osób fizycznych

- osób prawnych oraz jednostek organizacyjnych niemających osobowości prawnej, prowadzących działalność gospodarczą polegającą na wytwarzaniu wyrobów przemysłu elektronicznego, paliwowego, tytoniowego, spirytusowego, winiarskiego, piwowarskiego, a także pozostałych wyrobów alkoholowych o zawartości alkoholu powyżej 1,5%, oraz wyrobów z metali szlachetnych albo z udziałem tych metali, lub handlu tymi wyrobami.

Wartość

Przy określaniu wartości darowizn rzeczowych należy uwzględnić przepisy art. 14 ustawy o CIT, a więc co do zasady określić wartość darowanych przedmiotów/rzeczy na podstawie wartości rynkowej. Dodatkowo, jeśli przekazaniu podlegają towary opodatkowane VAT, wartość tego podatku wlicza się do wartości darowizny w tej części, w której nie podlega odliczeniu przez podatnika.

Dokumentacja

Przekazanie darowizny musi być odpowiednio udokumentowane. W przypadku darowizny pieniężnej wystarczy dowód wpłaty na rachunek płatniczy obdarowanego lub jego rachunek w banku, inny niż rachunek płatniczy.

W przypadku darowizny innej niż pieniężna, wymagany jest dokument, z którego wynika wartość tej darowizny, oraz oświadczenie obdarowanego o jej przyjęciu.

Dodatkowe warunki dokumentacyjne dotyczą darowizn przekazywanych na rzecz organizacji pożytku publicznego działającej w innym kraju Unii lub EOG. W przypadku darowizn na rzecz takich organizacji wymagane jest dodatkowo oświadczenie takiej organizacji, iż na dzień przekazania darowizny była ona organizacją równoważną do organizacji, o których mowa w art. 3 ust. 2 i 3 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie, realizującą cele określone w art. 4 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie i prowadzącą działalność pożytku publicznego w sferze zadań publicznych.

Kolejnym warunkiem w tym przypadku jest istnienie podstawy prawnej wynikającej z umowy o unikaniu podwójnego opodatkowania lub z innej ratyfikowanej przez Polskę umowy międzynarodowej, do uzyskania przez polskie organy podatkowe informacji podatkowych od organów podatkowych funkcjonujących w państwie siedziby takiej organizacji.

Od redakcji: w praktyce, ze względu na dodatkowe warunki odliczenia darowizn, rekomendujemy zawarcie umowy darowizny z obdarowanym, w której przede wszystkim wskazany będzie przedmiot darowizny, jej wartość, jak i cele, na które ta darowizna zostanie przeznaczona, a także odpowiednie oświadczenia organizacji (w tym również organizacji polskich), iż stanowią one organizacje o których mowa w przepisach ustawy o działalności pożytku publicznego i wolontariacie, prowadzące działalność pożytku publicznego oraz realizują cele określone w art. 4 tej ustawy

Wykazanie w zeznaniu

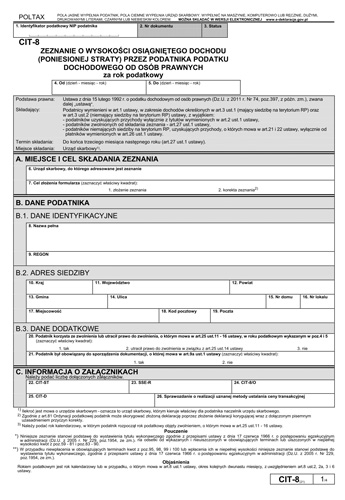

Podatnicy korzystający z odliczenia darowizn, o którym mowa w ust. 1 pkt 1, 7 i 8, oraz wynikającego z odrębnych ustaw, są obowiązani wykazać w zeznaniu, o którym mowa w art. 27 ust. 1, kwotę przekazanej darowizny, kwotę dokonanego odliczenia oraz dane pozwalające na identyfikację obdarowanego, w szczególności jego nazwę, adres i numer identyfikacji podatkowej lub numer uzyskany w innym niż Rzeczpospolita Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru Gospodarczego, w którym obdarowany ma siedzibę, służący dla celów podatkowych identyfikacji.

Ustawa o CIT przewiduje także obowiązki dokumentacyjne dla podmiotów obdarowanych. Mają one obowiązek wykazania otrzymanych darowizn w zeznaniu podatkowym ze wskazaniem celu ich przeznaczenia zgodnie ze sferą działalności pożytku publicznego lub kultu religijnego. W przypadku, gdy kwota darowizny przekracza jednorazowo 15.000 zł lub łącznie od jednego podmiotu kwotę 35.000 zł, obowiązkowo należy wyodrębnić takie darowizny otrzymane od osób prawnych z podaniem nazwy i adresu darczyńcy.

Wskazane wyżej informacje muszą być także udostępnione do publicznej wiadomości, poprzez publikacje w Internecie, środkach masowego przekazu lub wyłożenie dla zainteresowanych w pomieszczeniach ogólnie dostępnych. Podmioty otrzymujące darowiznę mają obowiązek poinformować właściwy urząd skarbowy o spełnieniu tego wymogu w zeznaniu podatkowym składanym za rok podatkowy, w którym otrzymano darowiznę. Nie dotyczy to jednak tych podmiotów, których dochód za dany rok podatkowy nie przekroczył 20.000 zł.

Warunki

Warto podkreślić, iż odliczeniu nie podlegają wszystkie darowizny przekazane przez podatnika. Konieczny do spełnienia jest warunek przekazania na cele określone w ustawie o CIT, organizacjom, o których mowa w tych przepisach, a także ograniczenia co do przedmiotu darowizny, w przypadku darowizn przekazywanych na cele kształcenia zawodowego. W praktyce, w celu uniknięcia ewentualnych sporów z organami podatkowymi wskazane jest aby statut (inny dokument konstytuujący utworzenie) organizacji otrzymującej darowiznę obejmował cele określone w ustawie.

Cele

Odliczeniu podlegają darowizny przekazane na cele pożytku publicznego, kultu religijnego oraz kształcenia zawodowego, a także na cele związane z przeciwdziałaniem COVID-19.

- Cele pożytku publicznego

Najbardziej rozbudowaną kategorią są cele pożytku publicznego. Określa je ustawa o działalności pożytku publicznego i wolontariacie. Statut organizacji, która otrzymuje darowiznę powinien obejmować realizację tych celów przez daną organizację.

Działalnością pożytku publicznego jest działalność społecznie użyteczna, prowadzona przez organizacje pozarządowe w sferze zadań publicznych określonych w ustawie. Są to zadania w zakresie:

- pomocy społecznej, w tym pomocy rodzinom i osobom w trudnej sytuacji życiowej oraz wyrównywania szans tych rodzin i osób;

- wspierania rodziny i systemu pieczy zastępczej;

- tworzenia warunków do zaspokajania potrzeb mieszkaniowych wspólnoty samorządowej;

- udzielania nieodpłatnej pomocy prawnej oraz zwiększania świadomości prawnej społeczeństwa;

- działalności na rzecz integracji i reintegracji zawodowej i społecznej osób zagrożonych wykluczeniem społecznym;

- działalności charytatywnej;

- podtrzymywania i upowszechniania tradycji narodowej, pielęgnowania polskości oraz rozwoju świadomości narodowej, obywatelskiej i kulturowej;

- działalności na rzecz mniejszości narodowych i etnicznych oraz języka regionalnego;

- działalności na rzecz integracji cudzoziemców;

- ochrony i promocji zdrowia, w tym działalności leczniczej w rozumieniu ustawy z dnia 15 kwietnia 2011 r. o działalności leczniczej (Dz. U. z 2020 r. poz. 295 i 567);

- działalności na rzecz osób niepełnosprawnych;

- promocji zatrudnienia i aktywizacji zawodowej osób pozostających bez pracy i zagrożonych zwolnieniem z pracy;

- działalności na rzecz równych praw kobiet i mężczyzn;

- działalności na rzecz osób w wieku emerytalnym;

- działalności wspomagającej rozwój gospodarczy, w tym rozwój przedsiębiorczości;

- działalności wspomagającej rozwój techniki, wynalazczości i innowacyjności oraz rozpowszechnianie i wdrażanie nowych rozwiązań technicznych w praktyce gospodarczej;

- działalności wspomagającej rozwój wspólnot i społeczności lokalnych;

- nauki, szkolnictwa wyższego, edukacji, oświaty i wychowania;

- działalności na rzecz dzieci i młodzieży, w tym wypoczynku dzieci i młodzieży;

- kultury, sztuki, ochrony dóbr kultury i dziedzictwa narodowego;

- wspierania i upowszechniania kultury fizycznej;

- ekologii i ochrony zwierząt oraz ochrony dziedzictwa przyrodniczego;

- turystyki i krajoznawstwa;

- porządku i bezpieczeństwa publicznego;

- obronności państwa i działalności Sił Zbrojnych Rzeczypospolitej Polskiej;

- upowszechniania i ochrony wolności i praw człowieka oraz swobód obywatelskich, a także działań wspomagających rozwój demokracji;

- udzielania nieodpłatnego poradnictwa obywatelskiego;

- ratownictwa i ochrony ludności;

- pomocy ofiarom katastrof, klęsk żywiołowych, konfliktów zbrojnych i wojen w kraju i za granicą;

- upowszechniania i ochrony praw konsumentów;

- działalności na rzecz integracji europejskiej oraz rozwijania kontaktów i współpracy między społeczeństwami;

- promocji i organizacji wolontariatu;

- pomocy Polonii i Polakom za granicą;

- działalności na rzecz kombatantów i osób represjonowanych;

- działalności na rzecz weteranów i weteranów poszkodowanych w rozumieniu ustawy z dnia 19 sierpnia 2011 r. o weteranach działań poza granicami państwa (Dz. U. z 2019 r. poz. 1569 i 1726);

- promocji Rzeczypospolitej Polskiej za granicą;

- działalności na rzecz rodziny, macierzyństwa, rodzicielstwa, upowszechniania i ochrony praw dziecka;

- przeciwdziałania uzależnieniom i patologiom społecznym;

- rewitalizacji;

- działalności na rzecz organizacji pozarządowych oraz podmiotów wymienionych w art. 3 ust. 3, w zakresie określonym w pkt 1-32a.

- Cele kultu religijnego

Ustawa o CIT nie zawiera definicji kultu religijnego. Zgodnie z językiem słownika polskiego kult oznacza całokształt praktyk religijnych i obrzędów, jeden z zasadniczych aspektów religii. W praktyce organy podatkowe za wydatki na cele kultu religijnego uznają wydatki na wyposażenie, budowę lub remont kościoła/innych miejsc kultu, czy przedmioty liturgiczne.

- Cele kształcenia zawodowego

Darowizny przekazywane szkołom mają być wykorzystane na cele kształcenia zawodowego, a więc co do zasady muszą być wykorzystane dla celów jej działalności związanej z takim kształceniem.

- Cele związane ze zwalczaniem COVID-19

Ustawa o CIT w tym zakresie odwołuje się do Ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19 (tzw. Ustawa o COVID-19), zgodnie z którą przez przeciwdziałanie COVID-19 należy rozumieć wszelkie czynności związane ze zwalczaniem zakażenia, zapobieganiem rozprzestrzenianiu się, profilaktyką oraz zwalczaniem skutków, w tym społeczno-gospodarczych, chorób zakaźnych wywołanych wirusem SARS-CoV-2.

- Organizacje a cele danego rodzaju darowizn

- Cele pożytku publicznego

Organizacje pozarządowe, o których mowa w ustawie to:

- osoby prawne lub jednostki organizacyjne nieposiadające osobowości prawnej, którym odrębna ustawa przyznaje zdolność prawną, w tym fundacje i stowarzyszenia:

1) niebędące jednostkami sektora finansów publicznych, instytutami badawczymi, bankami i spółkami prawa handlowego będącymi państwowymi lub samorządowymi osobami prawnymi,

2) niedziałające w celu osiągnięcia zysku.

- osoby prawne i jednostki organizacyjne działające na podstawie przepisów o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej, o stosunku Państwa do innych kościołów i związków wyznaniowych oraz o gwarancjach wolności sumienia i wyznania, jeżeli ich cele statutowe obejmują prowadzenie działalności pożytku publicznego;

- stowarzyszenia jednostek samorządu terytorialnego

- spółdzielnie socjalne

- spółki akcyjne i spółki z ograniczoną odpowiedzialnością oraz kluby sportowe będące spółkami działającymi na podstawie przepisów ustawy z dnia 25 czerwca 2010 r. o sporcie (Dz. U. z 2019 r. poz. 1468, 1495 i 2251), które nie działają w celu osiągnięcia zysku oraz przeznaczają całość dochodu na realizację celów statutowych oraz nie przeznaczają zysku do podziału między swoich udziałowców, akcjonariuszy i pracowników.

Uwaga: Odliczenie nie dotyczy darowizn przekazanych dla partii politycznych, europejskich partii politycznych, związków zawodowych i organizacji pracodawców, samorządów zawodowych, fundacji utworzonych przez partie polityczne oraz europejskich fundacji politycznych.

- Cele kształcenia zawodowego

Odliczeniu podlega darowizna przekazana:

- publicznym szkołom, prowadzącym kształcenie zawodowe na podstawie ustawy Prawo oświatowe, stanowiącym:

- pięcioletnie technikum

- trzyletnią branżową szkołę I stopnia

- dwuletnią branżową szkołę II stopnia

- szkołę policealną dla osób posiadających wykształcenie średnie lub wykształcenie średnie branżowe, o okresie nauczania nie dłuższym niż 2,5 roku

prowadzącym kształcenie w zawodach określonych w klasyfikacji zawodów szkolnictwa branżowego, do których są przyjmowane:

- w przypadku technikum i szkoły branżowej I stopnia - osoby niepełnoletnie oraz niepełnoletnie i pełnoletnie osoby objęte kształceniem specjalnym zorganizowanym zgodnie z odrębnymi przepisami–

- w przypadku dwuletniej szkoły branżowej i szkoły policealnej - niepełnoletnie i pełnoletnie osoby, oraz

- publicznym szkołom artystycznym

Warto więc zwrócić uwagę, iż odliczenie nie dotyczy darowizn przekazywanych placówkom niepublicznym.

- Cele kultu religijnego

Darowizna może zostać przekazana kościołowi, związkowi religijnemu czy kościelnej osobie prawnej (np. parafii, zakonowi), czy innym organizacjom realizującym cele kultu religijnego, zgodnie ze statutem, czy innym dokumentem konstytuującym utworzenie takiej organizacji.

- Przeciwdziałanie COVID-19

W celu skorzystania z tego odliczenia darowizna powinna zostać przekazana

- podmiotom wykonującym działalność leczniczą, wpisanym do ogłoszonego w Biuletynie Informacji Publicznej Narodowego Funduszu Zdrowia wykazu podmiotów udzielających świadczeń opieki zdrowotnej, w tym transportu sanitarnego, wykonywanych w związku z przeciwdziałaniem COVID-19;

- Rządowej Agencji Rezerw Strategicznych z przeznaczeniem na cele wykonywania zadań ustawowych;

- Centralnej Bazie Rezerw Sanitarno-Przeciwepidemicznych z przeznaczeniem na cele wykonywania działalności statutowej;

- domom dla matek z małoletnimi dziećmi i kobiet w ciąży, noclegowniom, schroniskom dla osób bezdomnych, w tym z usługami opiekuńczymi, ośrodkom wsparcia, rodzinnym domom pomocy oraz domom pomocy społecznej, o których mowa w ustawie z dnia 12 marca 2004 r. o pomocy społecznej (Dz. U. z 2020 r. poz. 1876 i 2369 oraz z 2021 r. poz. 794 i 803);

- Funduszowi Przeciwdziałania COVID-19, o którym mowa w art. 65 ustawy z dnia 31 marca 2020 r. o zmianie ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych oraz niektórych innych ustaw (Dz. U. poz. 568, z późn. zm.).

Przedmiot darowizny

W przypadku darowizn przekazywanych na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe, ustawa wprost wprowadza wymóg, iż odliczeniu podlega jedynie darowizna w postaci materiałów dydaktycznych lub środków trwałych, przy czym muszą być one kompletne, zdatne do użytku i nie mogą być starsze niż 12 lat.

W pozostałych przypadkach odliczeniu podlega darowizna wartość darowizny przekazanej zarówno w formie rzeczowej jak i pieniężnej.

Odliczenie od dochodu a koszty

Trzeba pamiętać, iż odliczeniu od dochodu nie podlegają darowizny, które wcześniej zostały zaliczone do kosztów uzyskania przychodów.

Darowizny na rzecz fundacji rodzinnej

Przychód uzyskany przez fundację rodzinną od fundatora, który ma być przeznaczony na realizację celów tej fundacji oraz fundusz operatywny nie jest przychodem w rozumieniu ustawy o podatku CIT. W momencie wniesienia przez fundatora środków do fundacji rodzinnej, wkład ten nie będzie związany z obciążeniami podatkowymi. Działalność własna (operacyjna) fundacji rodzinnej jest opodatkowana na zasadach ogólnych, jednakże fundacja rodzinna nie może korzystać z tzw. małego CIT-u.