e-Deklaracja CIT-8 za 2024 w 2025

W 2024 r. deklarację CIT-8 składać można wyłącznie elektronicznie. Wysyłka deklaracji musi odbywać się za pośrednictwem bramki e-Deklaracje (w tym z użyciem programów, które posiadają wtyczkę umożliwiającą wysyłkę deklaracji na tę bramkę). Deklaracja CIT-8 musi zostać podpisana podpisem kwalifikowanym. Nie można stosować podpisu zaufanego lub zestawu danych autoryzujących. Podatnicy podatku CIT muszą posiadać podpis elektroniczny lub zlecić wysyłkę osobie posiadającej taki podpis (np. biuru rachunkowemu). Ta ostatnia sytuacja wymaga wcześniejszego przekazania pełnomocnictwa do wysyłki deklaracji, przekazanego drogą tradycyjną lub poprzez ePUAP na druku UPL-1.

Rozlicz podatek od osób prawnych do 31 marca 2025 r.

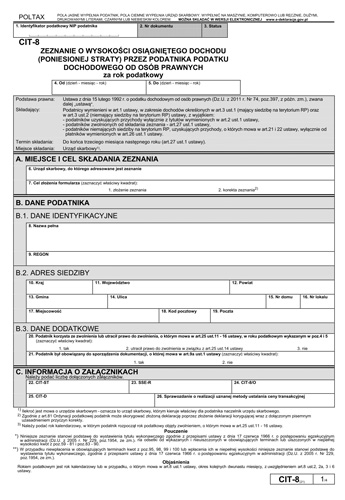

W deklaracji CIT-8 wprowadzić należy wszystkie przychody, również zwolnione z opodatkowania, ustalić stawkę i kwotę podatku oraz dokonać zapłaty podatku. CIT-8 składać należy w związku z przychodami z roku 2024 r. - tj. począwszy od 1 stycznia 2025 r. na wersji 33 tego formularza. Wypełniony CIT-8 powinien zostać podpisany oraz wysłany nie później niż do 31 marca 2025 r.

Przenieś swoje biuro rachunkowe na wyższy poziom z aplikacją fillup k24

Efektywnie komunikuj się z Klientami, sprawnie zarządzaj dokumentami księgowymi i eksportuj efekty pracy do programów księgowych. Dzięki fillup k24, Twoje biuro stanie się bardziej zorganizowane, a obsługa klientów jeszcze sprawniejsza.

Nie zwlekaj, zaproś klientów do współpracy już dziś »

CIT-8 do 31 marca 2025 r. za 2024 r. lub za inny okres – rok podatkowy

Rokiem podatkowym jest rok kalendarzowy, chyba że podatnik postanowi inaczej w statucie albo w umowie spółki, albo w innym dokumencie odpowiednio regulującym te zasady. W takim przypadku rokiem podatkowym jest okres kolejnych dwunastu miesięcy kalendarzowych. Występują sytuacje szczególne, gdy ze względu na przekształcenia podmiotu rok podatkowy może trwać dłużej lub krócej niż 12 miesięcy.

Ze względu na to, że CIT-8 składać należy urzędom skarbowym - do końca trzeciego miesiąca roku następnego – standardowy termin dotyczy tych podatników, którzy:

- wybrali rok podatkowy równy kalendarzowemu lub

- dokonali zmiany roku podatkowego w taki sposób, że kończy się on z końcem grudnia 2024 r.

Wysokość podatku CIT - zaliczki na CIT

Podatek dochodowy od osób prawnych (CIT) wynosi 19% podstawy jego ustalenia (w przypadku podatników, u których przychody osiągnięte w roku podatkowym nie przekroczyły wyrażonej w złotych kwoty odpowiadającej równowartości 2 000 000 euro - 9%). Wpłaty podatku dokonuje się w systemie zaliczkowym – miesięcznym lub kwartalnym. Zaliczki ustala się jako różnica pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku podatkowego, a sumą zaliczek należnych za poprzednie miesiące.

| Zaliczki na CIT | Pozostali podatnicy | Mali podatnicy, podatnicy rozpoczynający działalność |

| Rozliczenie miesięczne | Rozliczenie kwartalne | |

| Za styczeń - listopad | do 20 dnia każdego miesiąca za miesiąc poprzedni | do 20 dnia każdego miesiąca następującego po danym kwartale |

| Za grudzień | zaliczkę za ostatni miesiąc roku podatkowego podatnik wpłaca w terminie do 20 dnia pierwszego miesiąca następnego roku podatkowego | zaliczkę za ostatni kwartał roku podatkowego - w terminie do 20 dnia pierwszego miesiąca następnego roku podatkowego. |

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Nie trzeba opłacać zaliczek na podatek, jeśli jego wartość nie przekracza 1.000 zł. Dopiero w okresach, w których wyniesie on więcej niż 1.000 zł, jednostka ma obowiązek zapłacić zaliczkę na podatek w całej wartości obejmującej zarówno pierwszy 1.000 zł, jak i nadwyżkę. Odpowiednio w CIT-8 wskazać należy:

- do okresu, w którym należność nie przekroczyła 1000 zł - zaliczkę należną w danym okresie,

- w okresie, w którym przekroczono 1000 zł - zaliczkę należną w kwocie od początku prowadzenia działalności.

Wykazać należy zatem zaliczki standardowo, a jedynie wpłaty tych zaliczek nie są wymagane do wartości 1.000 zł.

Istnieją możliwości korzystania z uproszczeń w opłatach CIT:

- poprzez uiszczanie zaliczek miesięcznie w wartości 1/12 podatku wykazanego w zeznaniu w roku poprzedzającym rok obrotowy lub w roku poprzedzającym dany rok o dwa lata (w zależności kiedy podatek do zapłaty faktycznie wystąpił),

- poprzez zwolnienie z obowiązku zapłaty zaliczek i podatku z obowiązkiem rozliczenie go w kolejnych 5 latach - po 20% podatku należnego (tzw. kredyt podatkowy).

Złóż CIT-8 i zapłać podatek za 2024 rok

Oprócz deklaracji CIT-8, podatnik w terminie nie późniejszym niż 31 marca 2025 r. wpłacić musi należny podatek albo różnicę między podatkiem należnym a zapłaconymi zaliczkami. Nie ma konieczności, by zapłata podatku następowała tego samego dnia, co wysyłka CIT-8. Jeden i drugi obowiązek spełnić należy nie później niż 31 marca 2025 r. U podatników, którzy rok podatkowy kończą w innym terminie niż 31 grudnia 2023 r., podatek należy zapłacić w terminie trzech miesięcy po zakończeniu przyjętego przez nich roku podatkowego (termin wydłużony w stosunku do podstawowego, wynoszącego trzy miesiące).

Podatek do zapłaty stanowi różnicę pomiędzy przychodem, kosztami i kwotami odliczeń oraz zaliczkami na podatek, wpłacanymi przez jednostkę w trakcie roku podatkowego. W trakcie roku podatnicy zobowiązani są bowiem wpłacać, w zależności od przyjętych zasad, zaliczki miesięczne lub kwartalne w wysokości różnicy pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku podatkowego a sumą zaliczek należnych za poprzednie miesiące lub kwartały.

Zaliczki wpłaca się w terminie do 20 dnia każdego miesiąca za miesiąc poprzedni lub miesiąca następującego po kwartale, za który jest wpłacana zaliczka. Zaliczkę za ostatni miesiąc lub kwartał roku podatkowego podatnik wpłaca w terminie do 20 dnia pierwszego miesiąca następnego roku podatkowego. Podatnik nie wpłaca zaliczki za ten ostatni okres jeżeli przed upływem terminu do jej wpłaty złoży zeznanie i dokona zapłaty podatku.

W wyniku rozliczenia na CIT-8 podatnik może wykazać podatek do zapłaty, ale również nadpłatę wynikającą z nadwyżki wpłaconych zaliczek ponad wartość należnego podatku do zapłaty.

CIT-8 złożysz elektronicznie korzystając z e-podpisu

Za rok 2024 CIT-8 składać można wyłącznie elektronicznie z użyciem podpisu kwalifikowanego.

Z e-Deklaracją CIT-8 złóż odpowiednie załączniki i formularze

Wraz z CIT-8 (33) należy dostarczyć do urzędu skarbowego niezbędne dla podatnika załączniki. Podatnik dołącza do deklaracji wyłącznie te załączniki, z których faktycznie korzysta. Nie trzeba składać pustych załączników. Nie można natomiast składać samych załączników – są one zawsze drukami dołączanymi do CIT-8. Obowiązują następujące druki dotyczące podatników CIT:

- CIT-8/O (wersja nr 19) - informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku,

- CIT-8AB (wersja nr 8) - zeznanie o wysokoci osigniętego dochodu (poniesionej straty) przez podatków grup kapitałowych - podatnika podatku dochodowego od osób prawnych,

- CIT/PGK (wersja nr 6) - informacja o wysokości osiągniętego dochodu (poniesionej straty) przez spółkę tworzącą podatkową grupę kapitałową,

- CIT-D (wersja nr 8) - informacja podatnika podatku dochodowego od osób prawnych o otrzymanych/przekazanych darowiznach,

- SSE-R (5) Rozliczenie podatku dochodowego od dochodów osiąganych z tytułu prowadzonej działalności na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia

- CIT/BR (10) Informacja o odliczeniach od podstawy opodatkowania kosztów kwalifikowanych

- CIT/MIT (wersja nr 3) - informacja o środkach trwałych oraz przychodach składana przez podatnika obowiązanego do zapłaty podatku, o którym mowa w art. 24b ustawy,

- CIT/8SP (6) Informacja o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia

- CIT/8S (6) Informacja o wysokości dochodu osiągniętego z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia

- CIT/NZI (wersja nr 2) - informacja o wysokości wartości rynkowej składnika majątku określonej w państwie członkowim Unii Europejskiej do celów opodatkowania podatkiem równoważnym do podatku od niezrealizowanych zysków,

- CIT/WZ (3) Informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych - archiwalna, nie skada się

- CIT/WZG (wersja nr 3) - informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych, składanej przez spółkę tworzącą podatkową grupę kapitałową,

- CIT/IP (5) Informacja o wysokości dochodu (poniesionej straty) z kwalifikowanych praw własności intelektualnej

- CIT/PM (wersja nr 1) - Informacja o wysokości wartości rynkowej składnika majątku tymczasowo przeniesionego poza terytorium Rzeczypospolitej Polskiej,

- CIT/WW (3) Informacja o wysokości dochodu osiągniętego z odpłatnego zbycia walut wirtualnych oraz podatku dochodowego od osób prawnych

- „Sprawozdanie o realizacji uznanej metody ustalania ceny transferowej":

Niezależnie od CIT-8, z końcem roku podatnik ma obowiązek złożyć do końca pierwszego miesiąca następującego po rozliczanym roku podatkowym w którym powstał obowiązek zapłaty podatku:

- CIT-10Z (wersja nr 6) - deklaracja o wysokości pobranego przez płatnika zryczałtowanego podatku dochodowego od osób prawnych, od dochodów (przychodów) osiągniętych przez podatników niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej,

- CIT-11R (wersja nr 5) - deklaracja o wysokości podatku dochodowego od dochodów z dywidend oraz innych przychodów z tytułu udziału w zyskach osób prawnych, wydatkowanych na inne cele niż wymienione w oświadczeniu CIT-5 lub deklaracji CIT-6AR,

- CIT-9R(wersja nr 7) - deklaracja o wysokości przychodu za wywóz ładunków i pasażerów przyjętych do przewozu w porcie polskim, uzyskanego przez zagraniczne przedsiębiorstwo żeglugi handlowej od zagranicznych zleceniodawców,

- CIT-6R (wersja nr 6) - deklaracja o wysokości przychodu za wywóz ładunków i pasażerów przyjętych do przewozu w porcie polskim, uzyskanego przez zagraniczne przedsiębiorstwo żeglugi handlowej od zagranicznych zleceniodawców,

- CIT-6AR (wersja nr 6) - deklaracja o wysokości podatku dochodowego od dochodów z tytułu udziału w zyskach osób prawnych.

- CIT-ST (8) Informacja podatnika do ustalenia należnych jednostkom samorządu terytorialnego dochodów z tytułu udziału we wpływach z podatku dochodowego od osób prawnych,

- CIT-ST/A (5) Informacja o zakładach (oddziałach).

Natomiast do końca trzeciego miesiąca złożyć należy IFT-2R (wersja 11) informację o wysokości przychodu (dochodu) uzyskanego przez podatników podatku dochodowego od osób prawnych niemających siedziby lub zarządu na terytorium Rzeczypospolitej Polskiej.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Wykaż dochody zwolnione, wskaż odliczenia podatkowe

W odróżnieniu od podatników podatku PIT, podatnicy podatku dochodowego od osób prawnych wykazać muszą w CIT-8 nie tylko przychody opodatkowane, ale również zwolnione z podatku dochodowego. Nie wpływają one na wartość dochodu, od którego oblicza się podatek, jednak należy je w deklaracji wykazać.

Odpowiednio w deklaracji wskazać należy, udokumentowane ulgi i odliczenia, m.in. z tytułu:

- darowizn na pożytek publiczny, odliczeniu od dochodu podlegają darowizny przekazane na cele „prospołeczne i dobroczynne”, które określone zostały w art. 4 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie, organizacjom, o którym mowa w art. 3 ust. 2 i 3 tej ustawy, lub równoważnym organizacjom z państw UE lub EOG. Odliczenie możliwe jest łącznie do wysokości nieprzekraczającej 10% dochodu,

- darowizn na kult religijny, odliczeniu od dochodu podlegają także darowizny na cele kultu religijnego - łącznie do wysokości nieprzekraczającej 10% dochodu,

- inwestycji w ramach ulgi na badania i rozwój,

- ulgi IP BOX (z obowiązkiem prowadzenia dodatkowej ewidencji),

- darowizn związanych z COVID (do 2022 roku),

- darowizn z tytułu kształcenia zawodowego,

- marketingu - kosztów poniesionych w celu zwiększenia przychodów ze sprzedaży produktów,

- kosztów produkcji próbnej nowego produktu i wprowadzenia na rynek nowego produktu,

- nabycia udziałów (akcji) innej spółki,

- na IPO pierwszej oferty publicznej dotyczącej akcji,

- na działalność sportową, kulturalną lub wspierającą naukę,

- na nabycie terminala płatniczego.