Estoński CIT - ryczałt w CIT za 2025

Podatek dochodowy od osób prawnych może być płacony przez spółki, które łącznie spełniają szereg kryteriów.

Stawki podatku CIT wynoszą:

| Rodzaj podatnika | Stawka CIT | Data zapłaty |

|---|---|---|

| Podatek CIT według zasad ogólnych | ||

| mały podatnik (przychody do 2 mln euro) | 9% | za każdy miesiąc od wartości dochodu z tego miesiąca |

| podatnik inny niż mały | 19% | za każdy miesiąc od wartości dochodu z tego miesiąca |

Wykorzystaj KSeF do automatyzacji biura dzięki aplikacji fillup k24

Wykorzystaj nowy obowiązek KSeF do automatyzacji procesów w Twoim biurze. Dzięki fillup k24 sprawnie zarządzasz obiegiem dokumentów bezpośrednio z systemu ministerstwa, co eliminuje ręczne przepisywanie faktur i błędy. Funkcje księgowania w K24 oraz błyskawicznego eksportu danych do Twojego programu księgowego pozwalają skrócić czas pracy do minimum. Zyskaj narzędzie do sprawnej komunikacji z Klientami i optymalizacji Twojej pracy.

Zaproś Klientów do współpracy w fillup k24 i przejdź na wyższy standard obsługi już dziś »

| Rodzaj podatnika | Stawka CIT | Uwagi | Data zapłaty |

|---|---|---|---|

| CIT płacony ryczałtem w chwili wypłaty dywidendy | |||

| ryczałt - mały podatnik | 10% | Ryczałt od zysków podzielonych (czyli wypłaconych udziałowcom lub przeznaczonych na pokrycie straty) - prawo odliczenia zapłaconego CIT od podatku PIT | do 20. dnia siódmego miesiąca roku podatkowego - zysk do podziału* |

| ryczałt inny podatnik niż mały | 20% | ||

| Dodatkowe (występujące wyjątkowo) przypadki opodatkowania ryczałtem | |||

| nieujawnione operacje gospodarcze | do końca trzeciego miesiąca roku podatkowego następującego po roku, w którym przychody lub koszty powinny zostać zarachowane | ||

| zmiana wartości składników majątku | domiar zobowiązania podatkowego według stawki CIT estońskiego + odsetki | w związku ze zmianą wartości składników majątku występującą gdy nastąpiło łączenie, podział, przekształcenie podmiotów lub wniesienie wkładu niepieniężnego | do 20. dnia miesiąca następującego po miesiącu przejęcia, przekształcenia lub wniesienia wkładu niepieniężnego |

| ukryte zyski i dochody z tytułu wydatków niezwiązanych z działalnością gospodarczą | domiar zobowiązania podatkowego według stawki CIT estońskiego + odsetki | do 20. dnia miesiąca następującego po miesiącu, w którym dokonano wypłaty lub wydatku | |

Kto może płacić ryczałt CIT - warunki ryczałtu w estoński CIT?

Elementy, które muszą być spełnione, aby opłacać ryczałtowy w 2025 r. podatek na zasadach cit estońskiego to:

1. mniej niż 50% przychodów osiągniętych w poprzednim roku (kwota brutto), pochodzi:

- z wierzytelności,

- z odsetek i pożytków od wszelkiego rodzaju pożyczek,

- z części odsetkowej raty leasingowej,

- z poręczeń i gwarancji,

- z praw autorskich lub praw własności przemysłowej, w tym z tytułu zbycia tych praw,

- ze zbycia i realizacji praw z instrumentów finansowych,

- z transakcji z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT – w przypadku gdy w związku z tymi transakcjami nie jest wytworzona wartość dodana pod względem ekonomicznym lub wartość ta jest znikoma;

- przy tym warunek uznaje się za spełniony w pierwszym roku podatkowym opodatkowania ryczałtem więc nie trzeba sprawdzać kwot sprzed rozliczenia ryczałtem

2. podatnik:

- zatrudnia na podstawie umowy o pracę co najmniej 3 osoby w przeliczeniu na pełne etaty, niebędące udziałowcami ani akcjonariuszami tego podatnika, przez okres co najmniej 300 dni w roku podatkowym, a w przypadku gdy rokiem podatkowym nie jest okres kolejnych dwunastu miesięcy kalendarzowych – przez co najmniej 82% dni przypadających w roku podatkowym, lub

- ponosi miesięcznie wydatki w kwocie stanowiącej co najmniej trzykrotność przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw z tytułu wypłaty wynagrodzeń na rzecz zatrudnionych na podstawie umowy innej niż umowa o pracę co najmniej 3 osób fizycznych, niebędących udziałowcami, akcjonariuszami ani wspólnikami tego podatnika, jeżeli w związku z wypłatą tych wynagrodzeń podatnik jest płatnikiem podatku dochodowego od osób fizycznych lub płatnikiem składek określonych w ustawie z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych lub ustawie z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych;

- warunki te nie dotyczą roku rozpoczęcia tej działalności i 2 lat podatkowych bezpośrednio po nim następujących, z tym że począwszy od drugiego roku podatkowego podatnik jest obowiązany do corocznego zwiększenia zatrudnienia o co najmniej 1 etat w pełnym wymiarze czasu pracy aż do osiągnięcia wielkości zatrudnienia określonej powyżej.

3. prowadzi działalność w formie spółki z ograniczoną odpowiedzialnością albo spółki akcyjnej, prostej spółki akcyjnej, spółki komandytowej, spółki komandytowo-akcyjnej, której odpowiednio udziałowcami, akcjonariuszami lub wspólnikami są wyłącznie osoby fizyczne nieposiadające praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciele (fundatorzy) lub beneficjenci fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym z wyłączeniem fundatorów i beneficjentów fundacji rodzinnej;

4. nie posiada udziałów (akcji) w kapitale innej spółki, tytułów uczestnictwa w funduszu inwestycyjnym lub w instytucji wspólnego inwestowania, ogółu praw i obowiązków w spółce niebędącej osobą prawną oraz innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym;

5. nie sporządza za okres opodatkowania ryczałtem sprawozdań finansowych zgodnie z Międzynarodowymi Standardami Rachunkowości;

6. złoży zawiadomienie o wyborze opodatkowania ryczałtem, według ustalonego wzoru, do właściwego naczelnika urzędu skarbowego w terminie do końca pierwszego miesiąca pierwszego roku podatkowego, w którym ma być opodatkowany ryczałtem.

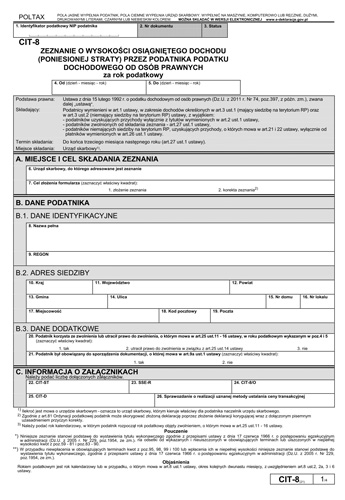

Deklaracje i informacje spółek opodatkowanych ryczałtem CIT

CIT-8E (4) Deklaracja o wysokości osiągniętego dochodu i należnego ryczałtu od dochodu spółek kapitałowych

CIT/EZ (3) Informacja o wysokości przychodów i innych danych uprawniających do opodatkowania ryczałtem spółek kapitałowych

|

Termin |

Deklaracje i rodzaj obowiązku |

Do kogo adresowana |

|

Do końca trzeciego miesiąca roku podatkowego |

deklaracja o wysokości dochodu osiągniętego za poprzedni rok podatkowy |

Organ skarbowy właściwy dla spółki, wyłącznie elektronicznie |

|

do końca pierwszego miesiąca każdego roku podatkowego podatnika

w terminie 14 dni od dnia zaistnienia jakichkolwiek zmian |

oświadczenie o podmiotach, w których osoba będąca udziałowcem lub akcjonariuszem podatnika opodatkowanego ryczałtem posiada, bezpośrednio lub pośrednio, co najmniej 5% udziałów w kapitale, ogółu praw i obowiązków, tytułów uczestnictwa w funduszu inwestycyjnym lub instytucji wspólnego inwestowania lub innych praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciel (fundator) lub beneficjent fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym |

Na rzecz podmiotu opodatkowanego ryczałtem

Na żądanie - na rzecz organu podatkowego właściwego dla podatnika opodatkowanego ryczałtem lub dla osoby fizycznej |

|

30 dni od dnia upływu terminu na jego wykonanie |

oświadczenie o niewykonaniu obowiązku informacyjnego o posiadaniu, bezpośrednio lub pośrednio, co najmniej 5% udziałów w kapitale, ogółu praw i obowiązków (oświadczenia z wiersza nr 2), |

1. naczelnik urzędu skarbowego właściwego dla podatnika oraz 2. naczelnik urzędu skarbowego właściwy dla tej osoby fizycznej |

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Ryczałt a podatek PIT

Dopuszczalne jest odliczenie podatku ryczałtowego (ustalonego z tytułu podzielonego zysku spółki) od podatku dochodowego wspólników, płaconego poprzez PIT-38 jako przychody kapitałowe z tytułu zysków z udziału w spółce kapitałowej.

Odliczenie przysługuje procentowo - w stosunku do udziału wspólnika - pomniejsza się o kwotę stanowiącą:

- 90% kwoty odpowiadającej iloczynowi procentowego udziału wspólnika w zysku spółki liczonego na dzień nabycia przez niego prawa do wypłaty podzielonego zysku i należnego ryczałtu od dochodów spółek z zysku podzielonego tej spółki, z którego przychód ten został uzyskany - w przypadku przychodów opodatkowanych CIT estońskim stawką 10%, albo

- 70% kwoty odpowiadającej iloczynowi procentowego udziału wspólnika w zysku spółki liczonego na dzień nabycia przez niego prawa do wypłaty podzielonego zysku i należnego ryczałtu od dochodów spółek z zysku podzielonego tej spółki, z którego przychód ten został uzyskany - w przypadku przychodów opodatkowanych CIT estońskim stawką 20%.

Ostateczne obciążenie wspólnika to zatem 19% - 90% x (cit estoński 10%) lub 19% - 70% x (cit estoński 20%).

Do uwzględniania odliczenia uprawnione pozostają spółki - płatnicy podatku w momencie wypłaty dywidend z zysków osiągniętych w okresie opodatkowania ryczałtem od dochodów spółek kapitałowych.