Jak wypełnić CIT/WW (kryptowaluty) - instrukcja

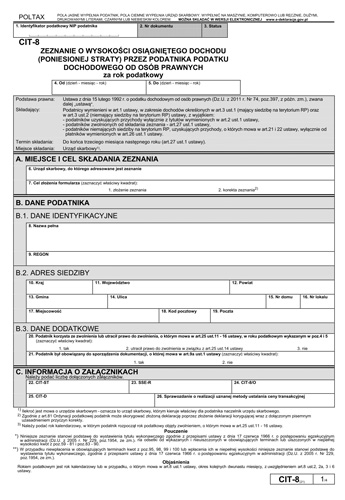

W związku z wyodrębnieniem ze źródła przychodów, jaki w CIT są zyski kapitałowe dodatkowego, osobnego źródła - dochodów z odpłatnej sprzedaży waluty wirtualnej, podatnicy uzyskujący przychód z handlu tą walutą mają obowiązek złożyć załącznik deklarację CIT/WW łącznie z CIT-8.

Co istotne, załącznik druk CIT/WW, składany jest już w chwili poniesienia kosztu nawet bez jakiegokolwiek przychodu, gdyż rozliczanie kosztów odbywa się metodą kasową, w dacie ich poniesienia, a nie w dacie sprzedaży.

Poz. nr 1 CIT/WW służy wskazaniu numeru NIP podatnika. Numer ten musi być zgodny z numerem podanym na deklaracji CIT-8, do którego CIT/WW jest załączana. W przypadku podatkowej grupy kapitałowej, podawany powinien być numer całej grupy, zgodnie z danymi na druku CIT-8.

W poz. 4 i 5 CIT/WW wskazać należy okres, za który wypełniany jest załącznik CIT/WW. Jeżeli rok podatkowy przyjęty przez jednostkę równy jest rokowi kalendarzowemu, wpisać należy okres 01-01-20XX - 31-12-20XX. W przypadku okresu innych 12 miesięcy kalendarzowych, jednostka podaje okres przyjętego roku podatkowego. Jeżeli okres roku podatkowego jest inny - dłuższy lub krótszy niż 12 miesięcy kalendarzowych, jednostka wskazuje przyjęty przez nią okres. Podać należy okres przyjętego roku podatkowego, a nie termin dnia złożenia deklaracji CIT/WW.

W poz. 6 podać należy pełną nazwę jednostki. Nie należy wskazywać nazw oddziałów lub zakładów, z tytułu których działalności składane jest CIT/WW. Podać należy nazwę wskazywaną w KRS łącznie z oznaczeniem formy organizacyjnej - jeśli stanowi on element obowiązkowy, przy posługiwaniu się jej danymi w obrocie.

W poz. 7 wskazać należy przychody z wymiany waluty wirtualnej na środek płatniczy, towar, usługę lub prawo majątkowe inne niż waluta wirtualna lub z regulowania innych zobowiązań walutą wirtualną. Nie wykazuje się natomiast przychodów z wymiany waluty na walutę lub przekazania waluty nieodpłatnie. Wykazać należy je w dacie faktycznej sprzedaży. Nie wykazuje się przychodów z wymiany waluty wirtualnej na inną walutę wirtualną (w wartości tej waluty otrzymanej) - taka transakcja pozostaje neutralna podatkowo. W przypadku sprzedaży waluty wcześniej wymienionej z innej waluty, przychód ustala się w wartości uzyskanej ze sprzedaży waluty wymienionej, a nie pierwotnej. Rozliczać należy całość przychodów, zarówno z Polski, jak i zagranicznych zgodnie z obowiązkiem rezydencji podatkowej (chyba że np. przypisane są one do działalności zagranicznego zakładu).

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Przychody deklarują podatnicy posiadający nieograniczony obowiązek podatkowy w Polsce. Obowiązek może zostać ograniczony z uwzględnieniem umów o unikaniu podwójnego opodatkowania, których stroną jest Rzeczpospolita Polska. Jednakże zastosowanie stawki podatku wynikającej z właściwej umowy o unikaniu podwójnego opodatkowania albo niezapłacenie podatku zgodnie z taką umową odbywa się na podstawie odpowiedniego certyfikatu rezydencji.

W poz. 8 wykazać trzeba koszty uzyskania przychodów, do których zaliczać można wyłącznie udokumentowane wydatki bezpośrednio poniesione na nabycie waluty wirtualnej oraz koszty (zarówno bezpośrednio, jak i pośrednio) związane ze zbyciem waluty wirtualnej, w tym udokumentowane wydatki poniesione na rzecz podmiotów prowadzących działalność gospodarczą polegającą na świadczeniu usług w zakresie:

- wymiany pomiędzy walutami wirtualnymi i środkami płatniczymi,

- wymiany pomiędzy walutami wirtualnymi,

- pośrednictwa w tej wymianie,

- prowadzenia rachunków w formie elektronicznej, zapewniających osobom uprawnionym możliwość korzystania z jednostek walut wirtualnych, w tym przeprowadzania transakcji ich wymiany.

Koszty uzyskania przychodów, są potrącane w tym roku podatkowym, w którym zostały poniesione, a nadwyżka kosztów uzyskania przychodów nad przychodami uzyskanymi w roku podatkowym powiększa koszty uzyskania przychodów poniesione w następnym roku podatkowym. Nie rozlicza się straty z odpłatnego zbycia walut wirtualnych.

Poz. 9 służy do wykazania kosztów z lat ubiegłych. W rozliczeniu 2020 r. pozycja ta pozostanie pusta - ze względu na to, że przepisy o kwalifikowaniu przychodów z kryptowalut obowiązują od roku obrotowego 2020 - poprzednie rozliczenie koryptowalut odbywało się poprzez ujęcie ich w ramach źródła - zyski kapitałowe, a koszty, których wartość przekraczała przychód - stanowiła stratę z zysków kapitałów. W efekcie poz. ta poostanie w rozliczeniu 2019 r. pusta i będzie wykorzystywana w kolejnych latach. Nie należy w niej wprowadzać nadwyżki kosztów nad przychodami z roku obecnego.

Poz. 10 służy wykazaniu dochodu - różnicy przychodu i kosztów. Jeśli różnica byłaby ujemna - należy wpisać 0 zł. Dochodem z odpłatnego zbycia walut wirtualnych jest osiągnięta w roku podatkowym różnica między sumą przychodów, o których mowa w art. 7b ust. 1 pkt 6 lit. f ustawy o CIT, a kosztami uzyskania przychodów określonymi na podstawie art. 15 ust. 11-13 tej ustawy. Jednocześnie oznacza to, że przychodów lub kosztów z walut wirtualnych nie można łączyć w żaden sposób z innymi przychodami lub kosztami z zysków kapitałowych.

Poz. 11 służy ujęciu nadwyżki kosztów nad przychodami, nieodliczanych w danym roku od przychodów ze sprzedaży walut wirtualnych. Są one przenoszone do rozliczenia przychodów z kryptowalut w latach kolejnych i będą w tych kolejnych latach, w których będą wykorzystywane w rozliczeniu, wykazywane w poz. 9.

W poz. 12 przepisujemy kwotę z poz. 10

W poz. 13 wpisać należy podatek, ustalony od dochodu z poz. 12 przy zastosowaniu stawki 19%.

W poz. 14 ująć należy podatek zapłacony za granicą. Jeżeli podatnicy posiadający nieograniczony obowiązek podatkowy w Polsce osiągają również dochody (przychody) poza terytorium Rzeczypospolitej Polskiej i dochody te podlegają w obcym państwie opodatkowaniu, w rozliczeniu za rok podatkowy dochody (przychody) te łączy się z dochodami (przychodami) osiąganymi na terytorium Rzeczypospolitej Polskiej. W tym wypadku od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi zapłaconemu w obcym państwie. Kwota odliczenia nie może jednak przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w obcym państwie.

Poz. 15 stanowi różnicę między podatkiem do zapłaty w Polsce, a podatkiem od dochodu ze sprzedaży kryptowalut, potrąconym za granicą (np. przez giełdę kryptowalut). Kwota z poz. 15 trafia w zależności od podatnika do poz. 231 CIT/8 (w przypadku podatnika CIT) lub do poz. 270 CIT8AB (w przypadku podatkowej grupy kapitałowej). W przypadku podatkowej grupy kapitałowej podatek ustala się od sumy przychodów i kosztów z tytułu transakcji walutą wirtualną, osiągniętych w ramach całej grupy (poszczególne pozycje w CIT-8/WW sumują się.