Jak wypełnić CIT/IP (IP-BOX ) - instrukcja

Deklaracja CIT/IP stanowi załącznik dla rozliczających przychody z kwalifikowanych praw własności intelektualnej, (IP-BOX).

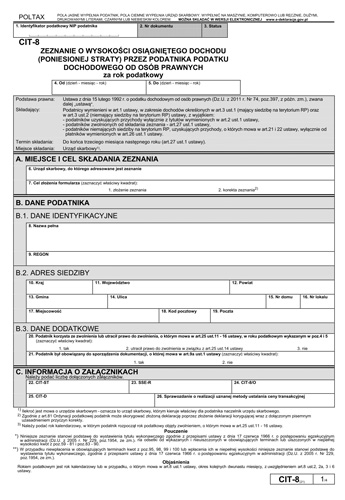

Poz. nr 1 CIT-IP służy wskazaniu numeru NIP podatnika. Numer ten musi być zgodny z numerem podanym na deklaracji CIT-8, do którego CIT/IP jest załączana. W przypadku podatkowej grupy kapitałowej, podawany powinien być numer całej grupy, zgodnie z danymi na druku CIT-8.

W poz. 4 i 5 CIT/IP wskazać należy okres, za który wypełniany jest załącznik druk CIT/IP. Jeżeli rok podatkowy przyjęty przez jednostkę równy jest rokowi kalendarzowemu, wpisać należy okres 01-01-20XX - 31-12-20XX. W przypadku okresu innych 12 miesięcy kalendarzowych, jednostka podaje okres przyjętego roku podatkowego. Jeżeli okres roku podatkowego jest inny - dłuższy lub krótszy niż 12 miesięcy kalendarzowych, jednostka wskazuje przyjęty przez nią okres. Podać należy okres przyjętego roku podatkowego, a nie termin dnia złożenia deklaracji CIT/IP.

Poz. 6 służy wskazaniu który z załączników zostaje wypełniony. Przykładowo, przy 3 załącznikach podatnik oznacza je jako ⅓, ⅔ i 3/3. Część B,C,D - czyli rodzaje praw, wysokość przychodów i kosztów raz obliczenie podatku podaje się łącznie na jednym z załączników.

W poz. 7 podać należy pełną nazwę jednostki. Nie należy wskazywać nazw oddziałów lub zakładów, z tytułu których działalności składane jest CIT/IP. Podać należy nazwę wskazywaną w KRS łącznie z oznaczeniem formy organizacyjnej - jeśli stanowi on element obowiązkowy, przy posługiwaniu się jej danymi w obrocie.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Poz. 8-16 wskazuje ilość kwalifikowanych praw podlegających ochronie prawnej, których przedmiot ochrony został wytworzony, rozwinięty lub ulepszony przez podatnika w ramach prowadzonej przez niego działalności badawczo-rozwojowej. Rozdzielić należy każde z praw - tzn. w związku z kwalifikacją przychodów i kosztów do poszczególnych praw, każde z nich należy oznaczyć. Jeśli są to prawa jednego rodzaju - podajemy ich ilość w odpowiedniej pozycji. W poz. 16 wykazać należy również ekspektatywę, z którą związane jest korzystanie z ulgi IP-BOX. Ekspektatywę wykazywać należy od dnia zgłoszenia lub złożenia wniosku - związku ze zgłoszeniem lub złożeniem wniosku o uzyskanie prawa ochronnego do właściwego organu na określone prawo kwalifikowane. W przypadku wycofania zgłoszenia lub wniosku, odmowy udzielenia prawa ochronnego, odrzucenia zgłoszenia lub odrzucenia wniosku o rejestrację podatnik jest obowiązany opodatkować kwalifikowane dochody z ekspektatywy uzyskane w okresie od dnia zgłoszenia lub złożenia wniosku, do dnia wycofania wniosku lub zgłoszenia, odmowy udzielenia prawa ochronnego, odrzucenia zgłoszenia lub odrzucenia wniosku o rejestrację.

Poz. 17 służy wskazaniu czy podatnik osobno kwalifikuje każde prawo własności i rozlicza je odrębnie od pozostałych - w zakresie kosztów i przychodów (odrębnie je ewidencjonuje i rozlicza). W przypadku gdy nie jest możliwe ustalenie dochodu przypadającego na poszczególne kwalifikowane prawa własności intelektualnej, podatnik może obliczyć kwalifikowany dochód z kwalifikowanego prawa własności intelektualnej dla tego samego rodzaju produktu lub usługi lub dla tej samej grupy produktów lub usług, w których zostało wykorzystane kwalifikowane prawo własności intelektualnej.

Poz. 18 służy ustaleniu przychodu, będącego podstawą do wyznaczenia dochodu (lub straty). Przychód należy zatem ustalać:

- z opłat lub należności wynikających z umowy licencyjnej, która dotyczy kwalifikowanego prawa własności intelektualnej;

- ze sprzedaży kwalifikowanego prawa własności intelektualnej;

- z kwalifikowanego prawa własności intelektualnej uwzględnionego w cenie sprzedaży produktu lub usługi;

- z odszkodowania za naruszenie praw wynikających z kwalifikowanego prawa własności intelektualnej, jeżeli zostało uzyskane w postępowaniu spornym, w tym postępowaniu sądowym albo arbitrażu.

poz. 19 służy wykazaniu kosztów związanych z kwalifikowanymi prawami. Ujmuje się je łącznie, dla całości praw z poz. 8 - 16. Zalicza się do nich zarówno koszty pośrednie jak i bezpośrednie związane z prawami kwalifikowanymi. Koszty z tej pozycji służą ustaleniu dochodu z kwalifikowanego prawa. Inny jest sens podawania kosztów celu ustalania wskaźnika, przez który tak ustalony dochód jest mnożony. W przypadku ustalania współczynnika, do kosztów nie zalicza się kosztów, które nie są bezpośrednio związane z kwalifikowanym prawem własności intelektualnej, w szczególności odsetek, opłat finansowych oraz kosztów związanych z nieruchomościami.

Poz. 20 dotyczy kwalifikowanego dochodu, a zatem kwoty powstałej po odjęciu od kwalifikowanego przychodu - kwalifikowanych kosztów. Wysokość kwalifikowanego dochodu z kwalifikowanego prawa własności intelektualnej ustala się jako iloczyn dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym i wskaźnika nexus. Wpisuje się kwotę już po przemnożeniu przez wskaźnik.

W poz. 21 wskazujemy łącznie:

- dochody, uzyskane z działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej na podstawie zezwolenia, przy czym wielkość pomocy publicznej udzielanej w formie tego zwolnienia nie może przekroczyć wielkości pomocy publicznej dla przedsiębiorcy, dopuszczalnej dla obszarów kwalifikujących się do uzyskania pomocy w największej wysokości, zgodnie z odrębnymi przepisami (art. 21 ust. 1 pkt 34);

- dochody podatników, uzyskane z działalności gospodarczej określonej w decyzji o wsparciu, o której mowa w ustawie z dnia 10 maja 2018 r. o wspieraniu nowych inwestycji, przy czym wielkość pomocy publicznej udzielanej w formie tego zwolnienia nie może przekroczyć wielkości pomocy publicznej dla przedsiębiorcy, dopuszczalnej dla obszarów kwalifikujących się do uzyskania pomocy w największej wysokości, zgodnie z odrębnymi przepisami (art. 21 ust. 1 pkt 34a).

Poz. 22 służy wskazaniu dochodu z kwalifikowanych praw, które opodatkowane są na zasadach ogólnych. Kwotę wypełniać należy po przemnożeniu dochodu z kwalifikowanych praw przez wskaźnik. Kwota która jest wynikiem iloczynu podlega pod stawkę 5%, natomiast różnica całości dochodu z kwalifikowanych praw oraz powyższego iloczynu - trafia do poz, 22 i podlega wykazaniu w CIT-8 jako opodatkowana stawką 19% lub 9%.

Poz. 23 służy określeniu dochodu z kwalifikowanych praw, który podlega pod standardową stawkę 9/19% CIT. Po zastosowaniu do dochodu z kwalifikowanych praw mnożnika nexus niższego niż 1, część dochodu z kwalifikowanych praw podlega pod stawkę podstawową CIT, a nie rpeferencyjną. Tę wartość dochodu umieszcza się właśnie w tej pozycji CIT/IP.

W poz. 24 wskazać należy podstawę opodatkowania. Jest nią iloczyn dochodu z kwalifikowanego prawa własności intelektualnej osiągniętego w roku podatkowym i wskaźnika. Wskazać należy ostateczną podstawę, po przemnożeniu dochodu przez wskaźnik. Przy wyliczaniu wskaźnika podatnik korzystać powinien wyłącznie z kosztów bezpośrednio związanych z działalnością kwalifikowaną.

Poz. 25 to strata z kwalifikowanych strat, ale taka, którą wykazuje się w roku obecnym. O wysokość straty z kwalifikowanych praw własności intelektualnej poniesionej w roku podatkowym obniża się dochód osiągnięty w najbliższych kolejno następujących po sobie 5 latach podatkowych z tego samego kwalifikowanego prawa własności intelektualnej, tego samego rodzaju produktu lub usługi lub tej samej grupy produktów lub usług, w których zostało wykorzystane kwalifikowane prawo własności intelektualnej.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Poz. 26-35 służą ustaleniu zmniejszeń lub zwiększeń podstawy opodatkowania wynikających z ulgi za złe długi zwiazanej z czynnościami na kwalifikowanych przychodach oi kwalifikowanych kosztach.

Poz. 26 wskazuje wartość wierzytelności w stosunku do innego przedsiębiorcy, która nie została podatnikowi korzystającemu z IP BOX uregulowana, a termin płatności ustalony na fakturze lub w umowie był zgodny z zasadami płatności między przedsiębiorcami. Jednocześnie termin 90 dni przypada w trakcie 2024 r. oraz do dnia złożenia deklaracji za 2024 r. wierzytelność nie została uregulowana lub zbyta. Pozycja wypełniana jest, jeśli podstawa opodatkowania była większa od zera. W przypadku gdy nie przekroczyła zero - kwotę wpisuje się w poz. 27. Pozycję wypełnia się fakultatywnie (jeśli wierzyciel jej nie wypełni - nie dojdzie do odliczenia/zmniejszenia podstawy opodatkowania/zwiększenia straty).

Poz. 27 wypełniana jest wierzytelnościami z poz. 26, które podlegają odliczeniu od podstawy opodatkowania w kolejnych 3 lata rachunkowych. Gdyby wierzytelność w tych latach została uregulowana, pozycja nie zostanie wykorzystana w kolejnych latach (odliczenie nie będzie przysługiwało). Wierzytelność, której wartość przekracza podstawę opodatkowania nie jest wykazywana jako strata, ale występuje jako odliczenie w latach kolejnych. Pozycję wypełnia się fakultatywnie (jeśli wierzyciel jej nie wypełni - nie dojdzie do odliczenia/zmniejszenia podstawy opodatkowania/zwiększenia straty).

Poz. 28 wskazuje wartość wierzytelności nieuregulowanej korzystającemu z IP BOX, któa zwiększa jego wykazywaną stratę. Jeżeli podatnik poniósł stratę, z którą związana jest transakcja handlowa w rozumieniu ustawy o przeciwdziałaniu nadmiernym opóźnieniom, kwota straty może być zwiększona o zaliczaną do przychodów należnych wartość wierzytelności o zapłatę świadczenia pieniężnego, w rozumieniu art. 4 pkt 1a ustawy o przeciwdziałaniu nadmiernym opóźnieniom, która nie została uregulowana lub zbyta, przy czym zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie. Pozycję wypełnia się fakultatywnie (jeśli wierzyciel jej nie wypełni - nie dojdzie do odliczenia/zmniejszenia podstawy opodatkowania/zwiększenia straty).

Poz. 29 wypełniane są obowiązkowo przez dłużników - podmioty, które korzystają z IP-BOX i nie uregulowały długu (nie poniosły faktycznie kosztów kwalifikowanych), związanych z rozliczeniem IP BOX. W okresie stanu pandemii, podatnik może nie stosować tego zmniejszenia pod warunkiem zmniejszenia wartości przychodów 50% r/r. Chodzi o dług należny, dla którego termin zapłaty ustalony został zgodnie z przepisami ustawy o przeciwdziałaniu nadmiernym opóźnieniom, i który nie został uregulowany lub zbyty, przy czym zwiększenia dokonuje się w zeznaniu podatkowym składanym za rok podatkowy, w którym upłynęło 90 dni od dnia upływu terminu zapłaty określonego na fakturze (rachunku) lub w umowie - i termin 90 dni upływa w 2024 r.

Poz. 30 wypełnia dłużnik, którego podstawa opodatkowania w danym roku nie wystąpiła i podatnik poniósł stratę w ramach rozliczenia IP BOX. W takim przypadku dłużnik obowiązkowo wypełnia tę pozycję obniżając stratę z przychodów kwalifikowanych z IP BOX.

Poz. 31 - 32 wypełniane są, jeśli w poprzednich latach doszło do wypełnienia poz. 26-28 tzn. jeśli odliczono od podstawy opodatkowania lub zwiększono stratę o wierzytelność nieuregulowaną, a następnie doszło do jej uregulowania. Jest to zatem czynność przeciwstawna do poprzedniej i powoduje podwyższenie kwot do opodatkowania. O ile pozycje 26-28 wypełnia się fakultatywnie, to poz 29 - 30 należy wypełnić obowiązkowo, jeśli tylko doszło do wykazania wierzytelności w 26-28 (czyli do odpowiednich zwiększeń/zmniejszeń).

Poz. 33 - 34 wypełniane są, jeśli w poprzednich latach wypełniono poz. 29-30 tzn. jeśli zwiększono podstawę opodatkowania lub zmniejszono stratę (czyli pierwotnie występował dług, obowiązkowo wprowadzany do CIT-WZ). Poz. 32- 33 wypełniane są dobrowolnie - podatnik może, ale nie musi tych pozycji wyszczególniać.

Poz. 35 wypełnia się w sytuacji uregulowania zobowiazania wykazanego pierwotnie jako obniżające podstawę opodatkowania, a obecnie podatnik poniósł stratę i konieczne jest obecnie obniżenie tej straty u podatnika.

Poz. 36 - 37 to podstawa opodatkowania (w przypadku 36: pole 24, w przypadku 36: pole 25) po obniżeniu ich lub podwyżeniu o kwoty wynikające z części E.

Poz. 38 to iloczyn 36 x 5%. Ustaloną kwotą wpisujemy w CIT-8 lub CIT-8AB.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2024 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Część G wypełnia wyłącznie podatnik, który wypełniał poz. 21.Poz. 28 podlega wypełnieniu danymi dostępnymi na stronie https://ec.europa.eu/eurostat/web/gisco/geodata/reference-data/administrative-units-statistical-units/nuts

Jeżeli chcesz skorzystać z ulgi IP BOX w PIT i płacić 5% podatku - czytaj poradnik na e-pity.pl >