Fundacja rodzinna - podatek PIT i CIT

Fundacja rodzinna jest osobą prawną utworzoną w celu gromadzenia mienia, zarządzania nim w interesie beneficjentów oraz spełniania świadczeń na rzecz beneficjentów. Fundator określa w statucie szczegółowy cel fundacji rodzinnej. Środki, jakie zostaną wpłacone na poczet fundacji stanowią przeniesienie majątku na rzecz tego podmiotu, w efekcie czego fundacja ma prawo tymi środkami, jako niezależny od fundatora podmiot- zarządzać i gospodarować. Powoduje to określone skutki w podatkach dochodowych i VAT.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Fundacja posiada niezależną od fundatorów osobowość prawną ( zdolność prawną oraz zdolność do czynności prawnych). Oddzielenie majątku fundacji od majątku fundatora jest zabezpieczeniem (parasolem) dla tych, którzy wypracowując określony majątek, chcą zabezpieczyć go od roszczeń, jakie mogłyby być kierowane do nich w przyszłości w związku z prowadzoną przez nich działalnością. Do fundacji trafiać powinny zatem składniki majątku (W tym udziały/akcje), które pozostają bezpiecznym majątkiem na moment ich wprowadzenia. Dzięki temu unika się ryzyka odebrania majątku na etapie jego dalszego inwestowania lub redystrybucji (np. przekazania beneficjentom fundacji, dzieciom itp.), gdy majątek znajdzie się już pod zarządem fundacji.

Wprowadzenie majątku do fundacji a PIT/CIT - majątek na etapie powołania fundacji rodzinnej

Sama czynność wprowadzenia majątku jest neutralna podatkowo. Na tym etapie należy jednak przemyśleć czynności poprzedzające akt fundacyjny. W momencie wyprowadzenia majątku z fundacji zarówno zysk fundacji, jak i przysporzenie, jakie otrzymają beneficjenci, zostaną opodatkowane. Warto, żeby etap wprowadzenia majątku następował bez jego pierwotnego opodatkowania, tzn. jeśli wprowadzamy majątek - to w formie udziałów, akcji, sprzętu (składników ruchomych majątku), nieruchomości.

Unikać powinno się pierwotnie sprzedaży przedsiębiorstwa, nieruchomości, udziałów i wprowadzenia do fundacji dopiero zysku (dochodu) z takich transakcji. Jest ona bowiem sama opodatkowana, po czym wprowadzone pieniądze na etapie ich rozdysponowania przez fundację będą kolejny raz opodatkowane.

Cel fundacji, to ewentualne opodatkowanie CIT zysku wypracowanego, dopiero na etapie wyprowadzenia majątku z fundacji. Sama działalność w ramach fundacji jest natomiast co do zasady zwolniona z CIT. Etap naliczenia CIT to dokonywanie:

1) świadczenia na rzecz beneficjentów - tj. tzw. świadczeń, o których mowa w art. 2 ust. 2 ustawy z dnia 26 stycznia 2023 r. o fundacji rodzinnej,

2) redystrybucji mienia w związku z rozwiązaniem fundacji rodzinnej,

3) świadczenia w postaci ukrytych zysków z fundacji i do fundacji.

Ukryte zyski w fundacji - CIT

Podatek CIT naliczany będzie od ukrytych zysków. W tym zakresie za zysk ukryty uważa się:

- odsetki, prowizje, wynagrodzenia i inne opłaty od jakiegokolwiek rodzaju pożyczki udzielonej fundacji rodzinnej przez beneficjenta, fundatora lub podmiot powiązany z beneficjentem, fundatorem lub fundacją rodzinną;

- darowizny lub inne nieodpłatne lub częściowo odpłatne świadczenia, inne niż świadczenia, o których mowa w art. 2 ust. 2 ustawy z dnia 26 stycznia 2023 r. o fundacji rodzinnej, przekazane, bezpośrednio lub pośrednio, na rzecz beneficjenta, fundatora, podmiotu powiązanego z beneficjentem, fundatorem lub fundacją rodzinną;

- świadczenia na rzecz beneficjenta, fundatora lub podmiotu powiązanego z beneficjentem, fundatorem lub fundacją rodzinną z tytułu:

- usług doradczych, księgowych, badania rynku, usług prawnych, usług reklamowych, zarządzania i kontroli, przetwarzania danych, usług rekrutacji pracowników i pozyskiwania personelu, gwarancji i poręczeń oraz świadczeń o podobnym charakterze,

- wszelkiego rodzaju opłat i należności za korzystanie lub prawo do korzystania z praw lub wartości, o których mowa w art. 16b ust. 1 pkt 4-7;

- różnicę między wartością rynkową transakcji określoną zgodnie z art. 11c a ustaloną ceną tej transakcji - w przypadku innych niż określone w pkt 3 transakcji między fundacją rodzinną a beneficjentem, fundatorem, podmiotem powiązanym z beneficjentem, fundatorem lub fundacją rodzinną;

- pożyczkę udzieloną przez fundację rodzinną beneficjentowi w tej części, która podlegała zwrotowi w danym roku podatkowym i nie została zwrócona do dnia upływu terminu złożenia deklaracji, o której mowa w art. 24s ust. 1, za ten rok podatkowy;

- pożyczkę udzieloną przez fundację rodzinną beneficjentowi na okres co najmniej 10 lat albo na okres krótszy niż 10 lat, jeżeli ostateczny termin obowiązywania umowy wyniósł co najmniej 10 lat.

Podatek CIT fundacji rodzinnej

Działalność jaka może być prowadzona przez fundację rodzinną ma istotne znaczenie podatkowe. W zakresie bowiem czynności, które zostały wskazane jako dozwolone, fundacja zwolniona jest z podatku CIT. W efekcie jako zwolniona z CIT może wykonywać działalność gospodarczą w rozumieniu art. 3 ustawy z dnia 6 marca 2018 r. - Prawo przedsiębiorców (Dz. U. z 2023 r. poz. 221), niemniej tylko w zakresie:

- zbywania mienia, o ile mienie to nie zostało nabyte wyłącznie w celu dalszego zbycia;

- najmu, dzierżawy lub udostępniania mienia do korzystania na innej podstawie;

- przystępowania do spółek handlowych, funduszy inwestycyjnych, spółdzielni oraz podmiotów o podobnym charakterze, mających swoją siedzibę w kraju albo za granicą, a także uczestnictwa w tych spółkach, funduszach, spółdzielniach oraz podmiotach;

- nabywania i zbywania papierów wartościowych, instrumentów pochodnych i praw o podobnym charakterze;

- udzielania pożyczek

- spółkom kapitałowym, w których fundacja rodzinna posiada udziały albo akcje,

- spółkom osobowym, w których fundacja rodzinna uczestniczy jako wspólnik,

- beneficjentom;

- obrotu zagranicznymi środkami płatniczymi należącymi do fundacji rodzinnej w celu dokonywania płatności związanych z działalnością fundacji rodzinnej;

- produkcji przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych, z wyjątkiem przetworzonych produktów roślinnych i zwierzęcych uzyskanych w ramach prowadzonych działów specjalnych produkcji rolnej oraz produktów opodatkowanych podatkiem akcyzowym, o ile ilość produktów roślinnych lub zwierzęcych pochodzących z własnej uprawy, hodowli lub chowu, użytych do produkcji danego produktu stanowi co najmniej 50% tego produktu - wyłącznie w związku z prowadzonym gospodarstwem rolnym.;

- gospodarki leśnej - wyłącznie w związku z prowadzonym gospodarstwem rolnym.

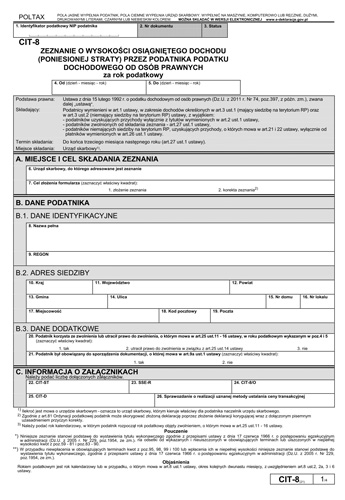

W powyższym zakresie, działalność fundacji pozostaje zwolniona z podatku CIT, ale podatek ten nie jest zupełnie omijany - tzn. na chwilę wypracowania przychodu nie płaci się go, ale opodatkowana CIT jest wypłata świadczeń na rzecz beneficjentów, likwidacja mienia czy też ukryte zyski. Fundacja składa corocznie, do 31 marca roku następnego, deklarację CIT-8FR. Jeśli prowadzi działalność niedozwoloną, tj. wykraczającą poza zakres ustawowy, wówczas składa deklarację CIT-8 z załącznikiem CIT/F.

Fundacja obowiązana jest prowadzić księgi rachunkowe. Jeżeli wynikająca z zatwierdzonego sprawozdania finansowego za dany rok obrotowy wartość aktywów fundacji rodzinnej jest niższa niż wartość jej zobowiązań, zysk za ten rok obrotowy przeznacza się na pokrycie przyszłych strat fundacji rodzinnej.

Ilekroć w ustawie jest mowa o wartości mienia wniesionego do fundacji rodzinnej albo mienia fundacji rodzinnej, rozumie się przez to wartość rynkową składników wniesionego mienia w innej postaci niż środki pieniężne, ustaloną na dzień wniesienia mienia, zgodnie z zasadami określonymi w ustawie z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2022 r. poz. 2587, 2640 i 2745 oraz z 2023 r. poz. 185).

Wartość mienia wniesionego do fundacji rodzinnej w postaci waluty obcej przelicza się na złote według kursu średniego tej waluty ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień wniesienia mienia.

Dla celów podatku dochodowego od osób fizycznych określa się proporcję wartości mienia wniesionego do fundacji rodzinnej przez każdego z fundatorów lub przez fundację rodzinną. Mienie wniesione do fundacji rodzinnej w drodze darowizny albo spadku przez:

1) fundatora lub jego małżonka, zstępnych, wstępnych lub rodzeństwo - uważa się za wniesione przez fundatora;

2) inne osoby - uważa się za wniesione przez fundację rodzinną.

Wynagrodzenie członków zarządu fundacji rodzinnej

Członkowie zarządu oraz członkowie rady nadzorczej mogą pełnić swoje funkcje za wynagrodzeniem. Jeżeli nie umówiono się w sprawie wysokości wynagrodzenia, członkowie zarządu pełnią funkcję bez wynagrodzenia. Członkom zarządu przysługuje zwrot wydatków powstałych w związku z pełnieniem funkcji - z udziałem w pracach zarządu.

Wypłaty i świadczenia z fundacji rodzinnej - podatek PIT

Pieniądze i inne rodzaju świadczenia, udostępnianie rzeczy (mienia) - pochodzące z majątku fundacji, stanowią podstawę dla naliczenia podatku. W efekcie, wynikająca ze statutu fundacji wartość świadczenia brutto na rzecz beneficjenta, ostatecznie może być wypłacana w kwocie niższej o kwotę pobieranego podatku (wypłata netto).

U beneficjenta, wypłaty i świadczenia zaliczane są do tzw. innych źródeł przychodów. Zwolnione z podatku PIT pozostają świadczenia na rzecz fundatora albo osoby będącej w stosunku do fundatora osobą, o której mowa w art. 4a ust. 1 ustawy z dnia 28 lipca 1983 r. o podatku od spadków i darowizn, uprawnionych do otrzymania mienia w związku z rozwiązaniem fundacji rodzinnej.

Taka wypłata jest bez PIT, ale pozostaje opodatkowana CIT - 15%.

W przypadku, gdy zwolnienie nie będzie miało zastosowania, podatek PIT (niezależny od podatku CIT po stronie fundacji) wyniesie:

- 10% przychodów uzyskanych przez osobę będącą w stosunku do fundatora osobą zaliczoną do I lub II grupy podatkowej (tj. poza tą najbliższą grupą osób, które z podatku PIT są zwolnione) - czyli łącznie z CIT będzie to 25%,

- 15% przychodów – w zakresie przychodów, które nie podlegają opodatkowaniu 10% podatkiem, czyli łącznie z CIT będzie to 30%.

Przy tym:

- do I grupy podatkowej zalicza się – małżonka, zstępnych, wstępnych, pasierba, zięcia, synową, rodzeństwo, ojczyma, macochę i teściów;

- do II grupy podatkowej zalicza się – zstępnych rodzeństwa, rodzeństwo rodziców, zstępnych i małżonków pasierbów, małżonków rodzeństwa i rodzeństwo małżonków, małżonków rodzeństwa małżonków, małżonków innych zstępnych.

Podatek pobiera od beneficjenta fundacja, ona też płaci podatek do urzędu skarbowego. - ona jest zatem płatnikiem. Podatek jest ryczałtowy, czyli nie zostaje obniżony o koszty uzyskania przychodów (to co beneficjent dostaje - to jest podstawą naliczenia podatku). Wypłacone kwoty nie trafiają do rocznej deklaracji PIT, nie jest beneficjentowi wystawiony PIT-11 czy PIT-8c. Fundacja natomiast ma obowiązek przygotować i przekazać do urzędu skarbowego PIT-8AR (roczne rozliczenia z tytułu pobranego ryczałtowo podatku). Obowiązek ten dotyczy zarówno sytuacji, w której dochodzi do poboru podatku 12% jak i 15%. PIT-8AR nie wypełnia się jeśli świadczenia są w całości zwolnione z podatku (należny podatek jest równy 0 zł w stosunku do wszystkich beneficjentów).

Jeżeli przedmiotem świadczenia lub mieniem otrzymanym od fundacji nie są pieniądze lub wartości pieniężne oraz takie świadczenie lub mienie przysługują podatnikowi za okres dłuższy niż miesiąc, przy obliczaniu zryczałtowanego podatku za poszczególne miesiące przyjmuje się ich wartość przypadającą na jeden miesiąc. Podatnik jest obowiązany wpłacić płatnikowi kwotę należnego zryczałtowanego podatku w terminie do 10. dnia miesiąca następującego po miesiącu, w którym podatnik otrzymał takie świadczenie lub mienie. Wpłatę tę uznaje się za podatek pobrany przez płatnika.