Jak wypełnić CIT/BR instrukcja

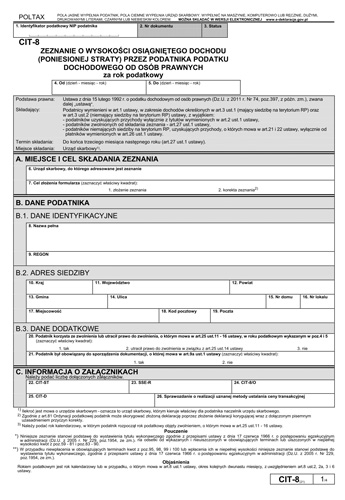

Deklaracja CIT/BR stanowi załącznik do deklaracji CIT-8. Nie należy składać go samodzielnie bez deklaracji CIT-8.

Poz.1 numer identyfikacji podatkowej składającego CIT-8. Podmiot posiadający odrębny numer NIP składa osobny CIT-8 oraz osobny załącznik CIT/BR. W przypadku podatkowej grupy kapitałowej składany jest jeden CIT/BR, podawany powinien być numer całej grupy, zgodnie z danymi na druku CIT-8.

Poz. 4-5 CIT/BR wskazać należy okres, za który wypełniany jest załącznik druk CIT/BR. Jeżeli rok podatkowy przyjęty przez jednostkę równy jest rokowi kalendarzowemu, wpisać należy okres 01-01-20XX - 31-12-20XX. W przypadku okresu innych 12 miesięcy kalendarzowych, jednostka podaje okres przyjętego roku podatkowego. Jeżeli okres roku podatkowego jest inny - dłuższy lub krótszy niż 12 miesięcy kalendarzowych, jednostka wskazuje przyjęty przez nią okres. Podać należy okres przyjętego roku podatkowego, a nie termin dnia złożenia deklaracji CIT/BR.

W poz. 6 wskazać należy numer załącznika. Chodzi o numer spośród dołączanych załączników CIT/BR, a nie spośród wszystkich załączników lub deklaracji składanych łącznie. Należy podać kolejny numer formularza (załącznika) w ogólnej liczbie wszystkich składanych przez podatnika formularzy (załączników) CIT/BR.

W poz. 7 podać należy pełną nazwę jednostki wskazywaną w KRS łącznie z oznaczeniem formy organizacyjnej - jeśli stanowi on element obowiązkowy przy posługiwaniu się jej danymi w obrocie.

Poz. 8 ustalić należy, czy podatnik posiadał w danym roku status centrum badawczo - rozwojowego. Status taki dotyczy przedsiębiorców niebędących instytutem badawczym, Centrum Łukasiewicz ani instytutem działającym w ramach Sieci Badawczej Łukasiewiczw w rozumieniu ustawy z dnia 30 kwietnia 2010 r. o instytutach badawczych, prowadzący badania lub prace rozwojowe. Status taki może mieć podmiot:

- którego przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej:

a) 5 000 000 złotych oraz którego przychody netto ze sprzedaży wytworzonych przez siebie usług badawczo-rozwojowych klasyfikowanych do usług w zakresie badań naukowych i prac rozwojowych, w rozumieniu przepisów w sprawie polskiej klasyfikacji wyrobów i usług lub praw własności przemysłowej, stanowią co najmniej 20% przychodów netto albo

b) 2 500 000 złotych i są niższe niż 5 000 000 złotych oraz którego przychody netto ze sprzedaży wytworzonych przez siebie usług badawczo-rozwojowych klasyfikowanych do usług w zakresie badań naukowych i prac rozwojowych, w rozumieniu przepisów w sprawie polskiej klasyfikacji wyrobów i usług lub praw własności przemysłowej, stanowią co najmniej 70% przychodów netto; - który stosuje przepisy o rachunkowości;

- który nie zalega z zapłatą podatków oraz składek na ubezpieczenia społeczne i zdrowotne.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Spełnienie kryteriów co do przychodów ustala się na podstawie sprawozdania z badania oraz zatwierdzonego przez organ zatwierdzający sprawozdania finansowego za rok obrotowy poprzedzający rok złożenia wniosku, a status nadany musi być w trakcie roku przez Ministra Gospodarki (decydująca jest data nadania statusu, a nie data złożenia wniosku lub spełnienie kryteriów uprawniających do zaliczenia do kategorii centrum badawczo - rozwojowego.

Poz. 9-10 wypełniają wyłącznie centra badawczo - rozwojowe.

Poz. 11 wypełniają wyłącznie centra badawczor - rozwojowe. Pozosali podatnicy, spełniający status mikro, małych lub średnich przedsiębiorstw pole pozostawiają puste.

Część B.1 poz. 12-31 wypełnia się zgodnie z rodzajami ponoszonych kosztów kwalifikowanych i wykazuje się kwoty - zgodnie z rodzajami ponoszonych wydatków, dokumentowanych zgodnie z przepisami. Wypełniają je wszyscy podatnicy korzystający z ulgi B+R.

Część B.2 poz. 32-36 wypełniają wyłącznie podmioty posiadające status centrum badawczo - rozwojowego.

Poz. 32-33 służą wskazaniu nadwyżki kwot, jakie odliczać mogą podmioty stanowiące centrum B+R z tytułu wydatków, wykazanych już w części B.1. W efekcie należy je ustalić najpierw sumując poszczególne pozycje z cz. B.1, a następnie mnożąc przez 1,5.

Poz. 34 - 35 wypełniane są kwotami:

- dokonywanych w danym roku podatkowym, zaliczanych do kosztów uzyskania przychodów, odpisów amortyzacyjnych od budowli, budynków i lokali będących odrębną własnością wykorzystywanych w prowadzonej działalności badawczo-rozwojowej;

- kosztów ekspertyz, opinii, usług doradczych i usług równorzędnych, badań wykonywanych na podstawie umowy, wiedzy technicznej i patentów lub licencji na chroniony wynalazek, uzyskanych od podmiotów innych niż wymienione w ustawie o szkolnictwie wyższym i nauce na warunkach rynkowych i wykorzystywanych wyłącznie na potrzeby prowadzonej działalności badawczo-rozwojowej.

Poz. 36 stanowi sumę kwot z poz. 32-35.

Część B.3 wypełnia się zgodnie z zasadą, że kwota kosztów kwalifikowanych nie może przekroczyć:

- w przypadku gdy podatnik będący centrum b-r jest mikroprzedsiębiorcą, małym lub średnim przedsiębiorcą - 150% kosztów (wypełniają poz. 38),

- w przypadku pozostałych podatników posiadających status centrum b-r - 150% wszystkich kosztów oprócz kosztów uzyskania i utrzymania patentu, prawa ochronnego na wzór użytkowy, prawa z rejestracji wzoru przemysłowego (gdzie limit wynosi 100% kosztów) (wypełniają poz. 38),

- w przypadku pozostałych podatników - 100% kosztów (wypełniają oni poz. 37).

Poz. 39-56 służą wykazaniu kosztów kwalifikowanych nieodliczonych w poprzednich latach podlegających odliczeniu w roku podatkowym na podstawie art. 18d ust. 8 ustawy o CIT. Zestawienie to obejmuje rodzaje kosztów wykazanych w poz. 12-29. Odliczenie przysługuje w kolejnych następujących po sobie sześciu latach podatkowych, następujących bezpośrednio po roku, w którym podatnik poniósł koszty

kwalifikowane, które nie zostały odliczone w poprzednich latach podatkowych.

Poz. 57-74 służą wykazaniu kosztów kwalifikowanych nieodliczonych w poprzednich latach podlegających odliczeniu w roku podatkowym na podstawie art. 18d ust. 8 ustawy o CIT. Zestawienie to obejmuje rodzaje kosztów wykazanych w poz. 32-35. Odliczenie przysługuje w kolejnych następujących po sobie sześciu latach podatkowych, następujących bezpośrednio po roku, w którym podatnik poniósł koszty

kwalifikowane, które nie zostały odliczone w poprzednich latach podatkowych.

Poz. 75 sumuje poz. 37-74.

Poz. 76 wykazuje koszty kwalifikowane do odliczenia w roku podatkowym. Kwota odliczenia (poz. 75) nie może przekroczyć wysokości podstawy opodatkowania z odpowiedniej pozycji CIT-8 oraz z odpowiedniej pozycji CIT-8AB.

W poz. 77 wykazujemy kwotę, o której mowa w art. 18d ust. 5a ustawy CIT, zwiększająca podstawę opodatkowania/zmniejszająca stratę. Warunkiem odliczenia kosztów kwalifikowanych jest fakt, że nie zostały podatnikowi zwrócone w jakiejkolwiek formie lub nie zostały odliczone od podstawy opodatkowania podatkiem dochodowym. Jeżeli koszty kwalifikowane zostały podatnikowi zwrócone w jakiejkolwiek formie lub zostały odliczone od podstawy opodatkowania podatkiem dochodowym, podatnik jest obowiązany w zeznaniu składanym za rok podatkowy, w którym wystąpiły te okoliczności, do zwiększenia podstawy opodatkowania o kwotę dokonanych odliczeń, które zostały mu zwrócone, a w razie poniesienia straty - do jej zmniejszenia o tę kwotę.

W poz. 78 podaje się kwotę przysługującą podatnikowi na podstawie art. 18da ust. 1 i 2 ustawy CIT. Podatnikowi, który w roku rozpoczęcia prowadzenia działalności poniósł stratę albo osiągnął dochód niższy od kwoty przysługującej za ten rok ulgi na działalność B+R, przysługuje kwota odpowiadająca iloczynowi nieodliczonej ulgi i stawki podatku obowiązującej tego podatnika w danym roku podatkowym. Analogiczne rozwiązanie stosuje się również w roku podatkowym następującym bezpośrednio po roku rozpoczęcia działalności, jeżeli w tym roku podatnik, jest mikroprzedsiębiorcą, małym lub średnim przedsiębiorcą w rozumieniu przepisów ustawy Prawo przedsiębiorców.

Poz. 79 służy do podania kwoty podlegającej zwrotowi do urzędu skarbowego na podstawie art. 18da ust. 5a CIT. Podatnik jest obowiązany do zwrotu wykazanej w zeznaniu kwoty przysługującej mu na podstawie art. 18da ust. 1 lub 2 ustawy, jeżeli przed upływem trzech lat podatkowych, licząc od końca roku podatkowego, za który złożył to zeznanie, zostanie postawiony w stan upadłości lub likwidacji. Podatnik jest obowiązany w zeznaniu, o którym mowa w art. 27 ustawy CIT, składanym za rok podatkowy, w którym wystąpiły te okoliczności, do zwiększenia podatku o kwotę zwrotu, a w razie

wystąpienia nadpłaty - do jej zmniejszenia o tę kwotę. Podatnik nie koryguje dotychczasowego rozliczenia.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Poz. 80-83 to podział wcześniej już wykazanych kwot biorąc pod uwagę rodzaje prac badawczych i rozwojowych. Pozycje te wypełniają wyłącznie centra badawczo - rozwojowe, pozostali podatnicy pozostawiają pozycje puste. Tego samego rodzaju kryteria podziału występują w stosunku do pozostałych podmiotów w części E, w poz. 91-93.

W przypadku wspólników spółki osobowej, która jest centrum b-r, podatnik wypełnia dodatkowo część D. Część tę wypełnia wspólnik, a nie spółka posiadająca wspólników.

Część F dotyczą tylko odliczających ulgę z tytułu badań naukowych. Należy wskazać jednostki naukowe, które prowadziły te badania. Jednostka naukowa w rozumieniu ustawy z dnia 30 kwietnia 2010 r. o zasadach finansowania nauki (Dz. U. z 2018 r. poz. 87), z którą podatnik zawarł umowę lub porozumienie, na podstawie którego są prowadzone badania podstawowe. W przypadku gdy część F jest niewystarczająca do podania danych o wszystkich jednostkach naukowych, z którymi podatnik zawarł umowy lub porozumienie, należy wypełnić kolejny(e) załcznik(i) CIT/BR, podając w nim(nich) tylko identyfikator podatkowy NIP podatnika oraz brakujące dane w części F.

Jeżeli chcesz skorzystać z ulgi na badania i rozwój w PIT czytaj poradnik na e-pity.pl >