Podatek CIT za 2023 w 2024 roku - zmiany

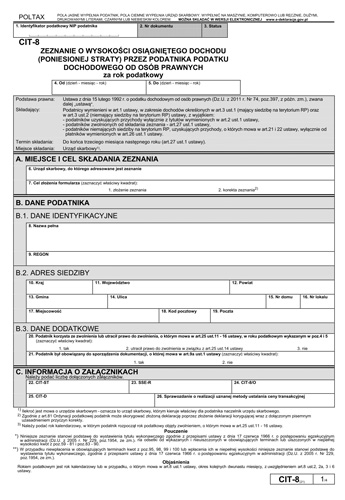

W deklaracji CIT-8 składanej w 2024 r. podatnicy powinni pamiętać o szeregu zmian wprowadzonych w 2022 i 2023 roku przez Polski Ład. Podmioty składające deklaracje CIT-8 powinni wszystkie zmiany uwzględnić stosownie do daty ich obowiązywania i wprowadzać w deklaracji i rozliczeniach z organami skarbowymi.

Ulgi podatkowe za 2023 r.

Ulgi wprowadzone przez Polski Ład, które podatnik może odliczyć od podstawy opodatkowania, to m.in.:

- Ulga na prototyp,

- Ulga marketingowa,

- Ulga konsolidacyjna,

- Ulga na IPO,

- Ulga dla wspierających sport, kulturę i edukację,

- Ulga na terminale płatnicze.

Wszystkie ulgi polegają możliwości odliczenia od podstawy opodatkowania uzyskanej z działalności innej niż zyski kapitałowe kwot określonych przepisami.

CIT estoński uproszczenia

Na przestrzeni 2022 i 2023 roku zostało wprowadzonych wiele korzystnych zmian w zakresie preferencyjnego opodatkowania - estoński CIT. Podatek po stronie spółki został obniżony do 10% (mały podatnik) i 20% (inny podatnik niż mały). Usunięto szereg zmian dotyczących spełnienia warunków, aby stosować obniżoną stawkę tego podatku po stronie spółki. Wyeliminowany został również obowiązek prowadzenia inwestycji zgromadzonym majątkiem spółki na określonym poziomie. Po stronie wspólników wypłacających dywidendy, zmieniony został poziom prawa odliczania CIT płaconego przez spółkę.

Transakcje powiązane

Zmianie od ubiegłego roku, uległy terminy i reguły przedstawiania dokumentacji i deklaracji. Termin na dokumentację to koniec 10 miesiąca, a deklarację - koniec 11 miesiąca roku następującego po roku raportowanym. TPR raportowany jest do naczelnika urzędu skarbowego, a nie do Szefa KAS jak do tej pory.

Zmieniono progi dokumentacyjne w stosunku do transakcji z rajami podatkowymi. Zwiększono progi dokumentacji do:

- 2 500 000 zł - w przypadku transakcji finansowej;

- 500 000 zł - w przypadku transakcji innej niż transakcja finansowa.

Składka zdrowotna od wspólników

Pierwotne propozycje niepobierania składki zdrowotnej od komplementariuszy spółki komandytowo - akcyjnej, zostały ostatecznie zmienione i w efekcie spółki te, podobnie jak jawne czy partnerskie, muszą być przedmiotem analizy formy, w której dojść może do nieoskładkowanej działalności wspólników lub wypłaty zysków w najoptymalniejszy sposób.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

Koniec ulgi związanej z COVID

W związku z odwołaniem stanu epidemii, począwszy od dnia 16 maja 2022 roku (zgodnie z rozporządzeniem Ministra Zdrowia z dnia 12 maja 2022 r. (Dz.U. z 2022 r. poz. 1027), przestają obowiązywać ulgi związane z walką z COVID. W rozliczeniu rocznym podstawą odliczenia będą wyłącznie koszty udokumentowane, poniesione do tej daty. Odliczenie obejmuje 100% wydatków poniesionych na poczet danej ulgi. Za rok 2023 nie ma możliwości zastosowania ulgi związanej z COVID. Ostatnim zeznaniem zawierającym przedmiotową ulgę, było zatem zeznanie złożone za 2022 rok (i to też uwzględniając datę końca epidemii).

odliczenia w CIT

jak wypełnić CIT/O instrukcja

Podatek minimalny zawieszony aż do 2024 r.

10% podatek naliczany u podatników wykazujących stratę podatkową lub u których udział dochodu w przychodzie jest niższy niż 2% przez kolejne 3 lata, będzie pobierany dopiero od 2024 r. Przepisy w tym zakresie zostały odroczone o kolejny rok. Zmieniony został również zakres podmiotów wyłączonych z zapłaty podatku minimalnego, m.in mali podatnicy

Podatnicy CIT jednak bez przepisów o ukrytej dywidendzie

Przepisy o ukrytej dywidendzie zostały wyeliminowane z ustawy o CIT. W efekcie wypłaty na rzecz wspólników podmiotu opodatkowanego CIT z tytułu świadczeń wykonanych do spółki, których:

- wysokość lub termin poniesienia w jakikolwiek sposób są uzależnione od osiągnięcia zysku przez spółkę lub od wysokości tego zysku spółki lub

- racjonalnie działający podatnik nie poniósłby lub mógłby ponieść niższe koszty w przypadku wykonania porównywalnego świadczenia lub

- wysokość wynika z prawa do korzystania z aktywów, które stanowiły własność lub współwłasność wspólnika lub podmiotu powiązanego ze wspólnikiem przed utworzeniem podatnika.

mogą nadal być zaliczane jako koszty uzyskania przychodów, z zastrzeżeniem ich rynkowej wartości.

Podatek u źródła - raportowanie uproszczenia

Oświadczenie w sprawie braku przeszkód do niepobierania podatku u źródła (WHT) należy złożyć nie później niż do ostatniego dnia drugiego miesiąca następującego po miesiącu, w którym doszło do przekroczenia limitu płatności 2 mln zł objętych obowiązkiem poboru podatku u źródła. Oświadczenie jest ważne do końca roku podatkowego, dzięki czemu złożenie oświadczenia pierwotnego umożliwi niestosowanie mechanizmu zapłaty i zwrotu do końca roku podatkowego płatnika.

W terminie do ostatniego dnia miesiąca następującego po zakończeniu roku podatkowego złożyć należy oświadczenie o spełnieniu warunków które pozwalają na brak poboru tego podatku.

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »