Zapłata i zwrot podatku CIT

Wpłaty podatku CIT dokonuje się w systemie zaliczkowym – miesięcznym lub kwartalnym. Zaliczki ustala się jako różnica pomiędzy podatkiem należnym od dochodu osiągniętego od początku roku podatkowego, a sumą zaliczek należnych za poprzednie miesiące.

Istnieje możliwość, by podatnik korzystał z uproszczeń we wpłatach zaliczek na podatek, w szczególności można korzystać:

- Z uproszczenia polegającego na wpłacie co miesiąc 1/12 podatku wykazanego w deklaracji składanej za poprzednie lata podatkowe,

- Z kredytu podatkowego, rozliczanego następnie przez 5 kolejnych lat podatkowych (poprzez dopisanie co roku 20% wykazanego w takim roku dochodu).

Dopuszczalne jest również wpłacanie zaliczki na podatek, dopiero od momentu, gdy przekroczy ona 1000 zł w danym roku.

Termin wpłaty

W przypadku, gdy termin zapłaty podatku przypada w sobotę lub inny dzień ustawowo wolny od pracy, podatek należy zapłacić w pierwszy kolejny dzień roboczy, następujący po danym dniu, w którym przypadał termin ustawowy. Dniem wpłaty podatku (w tym zaliczki na podatek) jest w obrocie bezgotówkowym - dzień obciążenia rachunku bankowego podatnika lub rachunku podatnika w spółdzielczej kasie oszczędnościowo-kredytowej lub rachunku płatniczego podatnika w instytucji płatniczej, w małej instytucji płatniczej lub instytucji pieniądza elektronicznego na podstawie polecenia przelewu, a w przypadku zapłaty za pomocą instrumentu płatniczego innego niż polecenie przelewu - dzień uzyskania potwierdzenia autoryzacji transakcji płatniczej, o której mowa w art. 40 ust. 1 ustawy z dnia 19 sierpnia 2011 r. o usługach płatniczych (t.j. Dz.U. z 2025 r., poz. 611).

e-Sprawozdanie finansowe wysyłka online do eKRS i KAS za 2025 w najnowszej wersji (v1-3)

e-Sprawozdania finansowe w najnowszej wersji (v1-3) dla jednostek mikro, małych, innych oraz e-Deklaracje CIT-8 przygotujesz i e-wyślesz w module programu fillup. Znajdziesz w nim także inne druki, formularze oraz wzory pism i umów, związane z zamknięciem roku podatkowego. W najnowszej wersji e-sprawozdań dodano m.in. automatyczny wybór schematu eSF, prosty system wyszukiwania i wypełniania not podatkowych czy też możliwość eksportowania plików w formacie XML ze starej wersji obecnego oprogramowania (schemat 1-2) i importu ich do fillup, w którym nastąpi automatyczne przekonwertowanie pliku do nowego schematu (1-3). CIT-8 i e-Sprawozdania finansowe w fillup działa, jak Księgowa chciała. Sprawdź!

Wyślij elektronicznie CIT-8 do e-deklaracje.gov.pl i e-Sprawozdanie finansowe do e-KRS i KAS online »

W przypadku polecenia przelewu z rachunku bankowego podatnika w banku lub instytucji kredytowej lub rachunku płatniczego podatnika w unijnej instytucji płatniczej w rozumieniu art. 2 pkt 32 ww. ustawy o usługach płatniczych, niemających siedziby lub oddziału na terytorium Rzeczypospolitej Polskiej za termin zapłaty podatku uważa się dzień obciążenia tego rachunku, jeżeli wpłacana kwota zostanie uznana na rachunku bankowym organu podatkowego nie później niż do końca następnego dnia roboczego po otrzymaniu zlecenia (lub jeden dzień później przy zleceniu papierowym). W razie przekroczenia tego terminu za termin zapłaty uważa się dzień uznania kwoty na rachunku bankowym organu podatkowego.

Podatek CIT z tytułu rocznych rozliczeń podatku, zaliczek na podatek, płatności z tytułu odsetek za zwłokę lub kar związanych z podatkiem dokonać należy na indywidualnie przyporządkowany każdemu podatnikowi mikrorachunek.

Zwrot podatku CIT

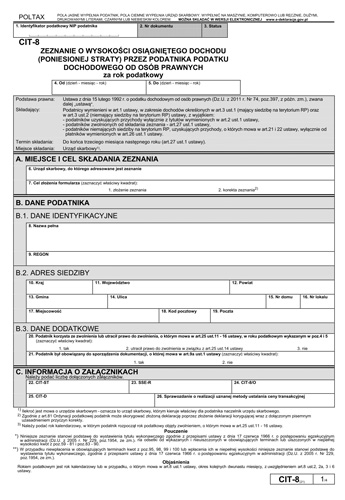

Podatek wpłacony nienależnie lub w wysokości wyższej niż należna traktowany jest jako nadpłata. Nadpłata powstać może zarówno w przypadku wpłaty zaliczek na podatek, jak i w momencie składania rocznego rozliczenia CIT-8, czy też dokonania jego korekty.

Nadpłaty wraz z ich oprocentowaniem podlegają zaliczeniu z urzędu na poczet zaległości podatkowych wraz z odsetkami za zwłokę, odsetek za zwłokę oraz bieżących zobowiązań podatkowych, a w razie ich braku podlegają zwrotowi z urzędu, chyba że podatnik złoży wniosek o zaliczenie nadpłaty w całości lub w części na poczet przyszłych zobowiązań podatkowych.

Nadpłata wynikająca ze złożonej deklaracji CIT-8 podlega zwrotowi w terminie do 3 miesięcy.

W przypadku standardowej korekty deklaracji CIT-8 przez podatnika i powstania z tego tytułu nadpłaty, zwrot podatku powinien być dokonany w terminie 2 miesięcy od daty złożenia wniosku o stwierdzenie nadpłaty wraz ze skorygowaną deklaracją, lecz nie wcześniej niż w terminie 3 miesięcy od dnia złożenia zeznania lub deklaracji.

W przypadku korekty w trybie tzw. czynności sprawdzających:

- dokonanej z inicjatywy organu podatkowego - nadpłata podlega zwrotowi w terminie 3 miesięcy od dnia upływu terminu do wniesienia sprzeciwu;

- dokonanej przez podatnika (złożenia deklaracji korygującej) - nadpłata podlega zwrotowi w terminie 3 miesięcy od dnia jej skorygowania.

Odsetki za zwłokę przy stwierdzeniu nadpłaty podatku przysługują wyłącznie w przypadku, gdy organ podatkowy nie będzie respektował powyższych terminów.